界面新聞記者 | 王婷婷

2023年商業(yè)地產迎來復蘇,但因行業(yè)邏輯生變且經濟不確定性增加,新的一年仍將面臨多重挑戰(zhàn)。

對經濟狀況的擔憂將于今年和之后繼續(xù)成為影響全球房地產領導者決策的主要因素。由于營收預期連續(xù)第二年下降,不少房地產領域企業(yè)首席財務官對2024年的運營計劃也持更審慎態(tài)度。

1月31日,一份德勤對全球大型房地產公司和投資公司共計750位首席財務官的調研報告顯示,經濟放緩隱憂進一步影響行業(yè)收入和支出,有多達四成受訪者表示將在2024年進一步削減開支。對比兩年前,僅有6%的受訪者有此打算。

其中,員工(49%)和辦公空間(46%)開支縮減是首要舉措。

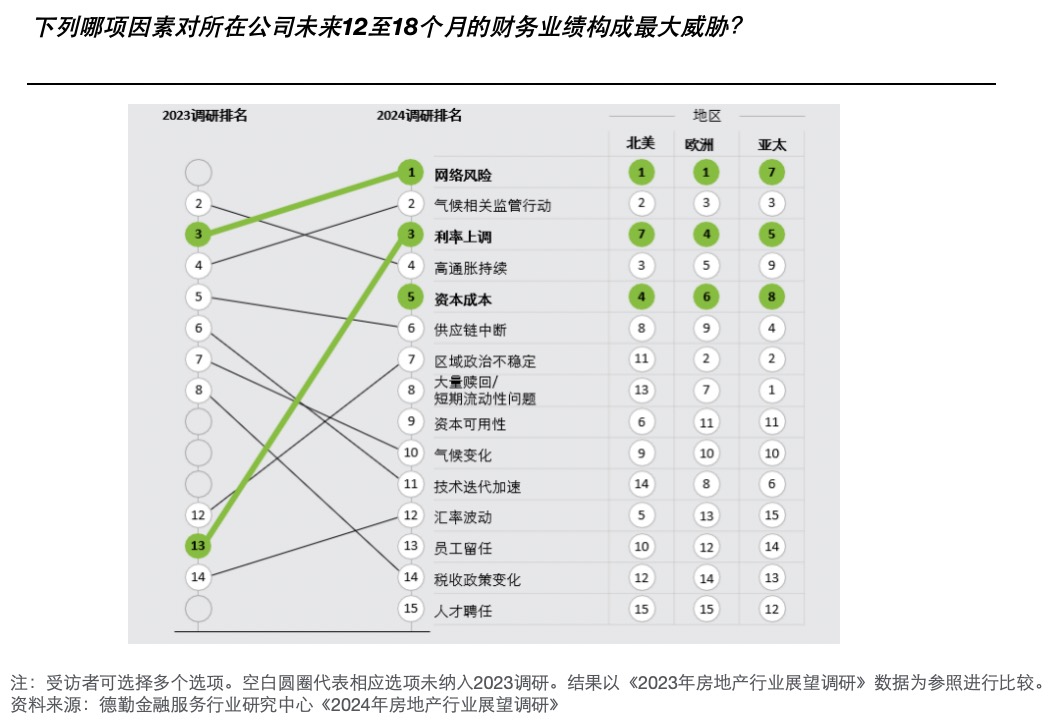

宏觀經濟因素和網絡風險成為2024年的首要關注點。調研報告指出,全球受訪者都對網絡風險越發(fā)擔憂,認為其最有可能影響財務表現。而隨著建筑中越來越多采用智能技術,房地產行業(yè)現在面臨資產層面的脆弱性。

利率上升和資本成本增加是受訪者最關心的問題。利率上升的關注度按年增幅最大,而債務成本則排在了第五位。亞太地區(qū)對于大量贖回/短期流動性問題,區(qū)域政治不穩(wěn)定及氣候相關監(jiān)管行動比較關注。

2024年,投資者對行業(yè)的市場預期和投資目標發(fā)生結構性變化。

德勤最新調研報告顯示,預計行業(yè)基本面將惡化的受訪者比例上升至德勤自2018年開始調查以來最高,預計資本成本狀況惡化的受訪者比例從2023年的38%升至今年的50%,預計資本可用性惡化的受訪者比例則從40%增至49%。

另外,也有40%的受訪者預計市場交易活動將惡化,40%的受訪者預計2024年空置率繼續(xù)惡化。

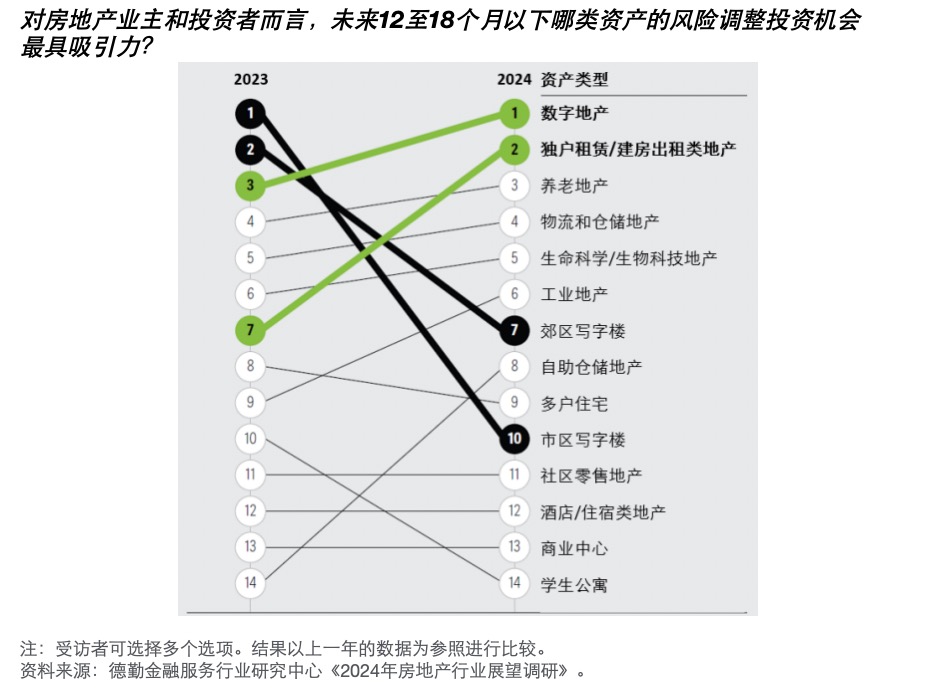

新的一年,數字地產成為房地產業(yè)主和投資者的首要投資目標。而郊區(qū)和市區(qū)寫字樓排名自2023年以來大幅下降,2024年的投資目標排名下降至第七和第十,反映出企業(yè)持續(xù)努力應對混合辦公趨勢。

不屬于“四大核心”(即寫字樓、零售地產、工業(yè)地產和多戶住宅)的替代型資產機會漸受青睞,其中有三類現已成為受訪者的五大首選目標。

獨戶租賃(SFR)和建造租賃(BTR)類住宅上升五位,2024年排名第二,緊隨其后的是養(yǎng)老地產(第三)和生命科學地產(第五)。

對于這些替代型資產預期向好,德勤分析,日益增長的數字服務需求推動數據中心需求,獨戶住宅租賃有助于彌補負擔能力問題,而人口老齡化將推動養(yǎng)老地產發(fā)展,未來具有一定投資吸引力。

“預計以IDC數據中心為底層資產的公募REITs的推出將促進數字資產的良性循環(huán)。以存量住宅改建提升養(yǎng)老地產供給量,并最終通過金融產品退出,更符合當前市場各方的需求。”

就中國而言,工業(yè)物流、長租公寓、酒店、零售等資產未來前景亦有望持續(xù)改善。

以工業(yè)物流為例,2024年中國內地經濟加快復蘇帶動貿易增長,物流和倉儲市場會繼續(xù)復蘇。并且,倉儲物流資產的智能化、綠色化、專門化對相關資產價值提升的重要性也正在顯現。

過去25年形成的以高杠桿、高周轉為標志的傳統(tǒng)住宅開發(fā)模式已經一去不返,“租售并舉”將在未來較長一段時間內成為住宅市場供給端的主要政策。受此影響,租賃住房(包括保障性租賃住房和市場化長租公寓)的供給量(包括新建和改建)將持平甚至超過商品房。

更關鍵的是,公募REITs及其構建的產品生態(tài)圈為保障性租賃住房提供了投資到退出的閉環(huán),帶動租賃住房的交易市場。德勤稱,在未來適當時機,公募REITs可以拓展到收益率更高的市場化長租公寓領域。

商業(yè)零售的增長復蘇趨勢在新的一年會延續(xù)。尤其是首批消費類公募REITs的陸續(xù)成功發(fā)行,將有助于激發(fā)零售物業(yè)持有人及運營商提升資產管理能力的積極性,也為零售物業(yè)錨定公開的市場價值,提升零售物業(yè)的流動性。

界面新聞獲悉,1月31日,受中國內需市場的潛力和投資價值吸引,韓國時裝零售衣戀集團與中東、北非地區(qū)的時尚和家居用品零售商Brand For Less(BFL)集團在上海簽署協議成立合資公司,將以中國市場為起點,拓展全球城市型奧特萊斯、優(yōu)購商城等項目。

酒店是2023年中國新晉熱門資產,市場交易頗為活躍。德勤報告稱,疫情后境內游受多重因素影響迅猛恢復,促進酒店的出租率及房價在短期內回升,也帶動主要城市酒店的交易。

“但酒店普遍面臨的成本高、收益率低、退出路徑少的長期問題并未解決。”

“2024年,全球房地產行業(yè)有望通過穩(wěn)固根基重獲發(fā)展動力。”德勤中國房地產行業(yè)審計與鑒證業(yè)務主管合伙人倪敏表示,目前市場對于房地產行業(yè)健康狀況和發(fā)展前景看法不一,房地產行業(yè)領導者需要強化基礎,同時重塑房地產所有權和投資模式。

首要工作包括主動調整房地產投資組合結構和采取風險緩釋措施,推進綠色行動和脫碳舉措以及借助稅收激勵創(chuàng)造價值,推動營運和技術轉型。