文|獨角金融

都說吃一塹長一智,但在貸后管理上,知名城商行齊魯銀行又“栽跟頭”了。

根據國家金管局山東監管局披露的處罰信息,齊魯銀行因關聯交易貸款管理不到、信貸資金注入房地產等14項違法違規行為,近日被沒收違法所得并處罰款合計1495萬元,作出此次處罰決定的日期為2023年12月28日。

肇始于孔孟之鄉山東的齊魯銀行,曾一度被譽為新三板市場的“明星”,后來轉A股主板上市,過去幾年,其資產規模、營收及凈利潤都值得肯定。

齊魯銀行官網介紹,要力爭“打造行穩致遠的精品銀行”為目標,不過,在業績增長的同時,一紙千萬元罰單,再次將這家銀行的合規經營和內控問題推至臺前。上任不到一年的董事長鄭祖剛,未來如何帶領這家城商行實現超越,值得期待。

1、被罰1495萬,貸款管理不到位成“重災區”

此次被罰,多數違規都鎖定“管理不到位”,其中,各類貸款管理不到位的事由就有6項,導致3名責任人也領罰,包括時任齊魯銀行行長助理、副行長陶文喆被警告并罰款5萬元,主要存在的問題包括:對關聯交易貸款管理不到位、流動資金貸款管理不到位、同業投資業務管理不到位,對違反審慎經營規則負有責任。

陶文喆是在2017年12月正式任職齊魯銀行行長助理,2021年9月末,升任該行副行長。從2018年開始,齊魯銀行的貸款質量逐年優化。但在14項違規事實中,2項違規直指銀行資產質量,包括貸款風險分類不準確,以信貸資金購買本行不良資產。

齊魯銀行營業管理部總經理韓明磊也領到罰單,主要原因是對該行授信資金作用審核不審慎,對嚴重違反經營規則負有責任,被山東監管局提出警告措施;同時,該行濟南山大路支行行長賈鑌對該行同業投資業務管理不到位,嚴重違反審慎經營規則負有責任,也被處以警告。

貸款業務成為被罰的“重災區”,顯示出其過去一段時間銀行貸款“三查”不盡職。金樂函數分析師廖鶴凱表示,這主要由于存量業務規模龐大,中小銀行的業務很多交易對手是重疊的、或者有關聯性、或是相關業務執行標準不嚴格,又有業務慣性的情況下,很容易在風控環節出現不盡職的情況。

2023年前三季度,齊魯銀行總資產5684.9億元,凈資產378億元。業績表現也較為亮眼,前三季度營收和凈利潤分別同比增長8.24%、16.2%。但”天價“罰單釋放的內控漏洞,無疑暴露出該行在合規審慎經營上還有很多工作要做。

收到巨額罰單后,能否對銀行起到震懾作用?接下來應如何避免貸款違規事件的發生?

針對本次處罰,齊魯銀行高度重視,并稱即查即改,及時推進落實各項整改措施,并將不斷健全制度體系、優化管理流程,持續加強內控合規管理,堅持依法穩健經營,筑牢風險底線,推動業務可持續發展。

據獨角金融不完全統計,2021年6月18日,在正式登陸滬市主板至今,齊魯銀行合計被罰沒已超2000萬元,被罰原因多與貸款業務管理不到位有關。此前收到較大的一筆罰單還是在4個月前,該行因未按規定履行客戶身份識別義務等8項違規,被中國人民銀行濟南分行沒收違法所得363.78元,罰款297.5萬元。

“被重罰后,對銀行及其相關責任人能起到較大的震懾作用。也意味著該行階段性問題充分暴露后進入新的發展時期,短期利空出盡,進入逐步估值修復的新時期”。廖鶴凱表示。

廖鶴凱分析稱,銀行要加強內部控制和風險管理、定期組織內部培訓和考核以提高員工內控意識、建立有效的建立獎懲機制、制定詳盡的合規手冊并定期更新、加強與監管部門的定期溝通和協作等,以避免貸款違規事件的發生,確保銀行業務的合規、穩健發展。

2、轉"A"上市兩年半,市值較巔峰蒸發383億

根植濟南、立足山東、輻射天津、河南、河北的齊魯銀行,成立于1996年6月,由濟南市原16家城信社和1家聯社合并組建城市合作銀行,1998年6月更名為濟南市商業銀行。2004年8月,引入戰略合作方澳洲聯邦銀行后,成為山東省第一家,全國第四家實現中外合作的城商行;2009年6月份,正式更名為齊魯銀行。

20年過去,澳洲聯邦銀行依然是齊魯銀行第一大股東,持股16.28%。前十大股東中,濟南國資運營有限公司持股9.28%,其他股東中,兗礦能源、濟南建投、華宇集團、濟鋼集團、濟南西城投資、中國重汽、香港中央結算位列齊魯銀行前十大股東之列。

無論從體量,還是盈利能力,山東省內僅有青島銀行能與齊魯銀行比肩。截至2023年三季度,青島銀行的資產總額和凈利潤分別為5811.84億元、30.9億元,從兩項數據看,青島銀行較齊魯銀行略勝一籌。

在2023年中國銀行業100強榜單中,齊魯銀行位列第61位,領先青島銀行1名,在山東城商行中排名第1。

如果要給齊魯銀行標記一個高光時刻,很多人都會提到2015年6月掛牌新三板后,連續三年蟬聯新三板“盈利王”。2016年-2020年,齊魯銀行分別實現營收51.54億元、54.26億元、64.02億元、74.07億元和79.36億元;凈利潤分別為16.54億元、20.26億元、21.69億元、23.57億元和25.45億元。凈利潤連續四年位居山東省城商行之首。

在新三板之旅中,盡管融資85億元,但齊魯銀行也有不足,其資本充足率仍然處于下行之勢。

為了對資本充足率進行更好的補充,2021年6月18日,該行在新三板暫停股票轉讓業務,正式登陸A股市場,發行股數約4.58億股,發行價為5.36元/股,融資24.55億元。

3個月后,齊魯銀行發行了規模為40億元的二級資本債券,時隔半個月,即2021年9月30日,該行再次發布擬公開發行80億元A股可轉債,用于補充核心一級資本。

在多次“補血”后,2021年末,該行資本充足率為15.31%,一級資本充足率為11.63%,核心一級資本充足率9.65%,較前一年同期分別增長0.34個百分點、0.01個百分點、0.16個百分點。

盡管后來齊魯銀行多次發行債券繼續補充資本充足率,但其各項指標依然未達到行業平均水平。

截至2023年三季度,該行資本充足率、一級資本充足率、核心一級資本充足率分別為14.45%、11.43%、9.73%,而商業銀行這三項數據分別為14.77%、11.9%、10.36%。

所有的努力都不會被辜負。與競爭對手相比,齊魯銀行的資本金則優于青島銀行。

當齊魯銀行在上交所正式掛牌上市后,其股票連收6個漲停板,2021年6月25日達到巔峰,為12.43元/股,市值為569億元。

時間如白駒過隙,一轉眼齊魯銀行已登陸A股市場有兩年半的時間。1月12日,齊魯銀行的收盤報價3.95元/股,市值186億元,與最高市值相比,蒸發了383億元。

為穩定股價,齊魯銀行也做了多次增持。2022年5月底,該行曾經披露過一則觸發穩定股價措施的公告。同年12月9日,齊魯銀行穩定股價措施已實施完畢,此次總計增持金額5513.28萬元。

但穩股措施收效甚微,2023年7月18日,齊魯銀行因連續20個交易日收盤價低于公司最近一期經審計的每股凈資產,觸發穩股措施啟動條件,因此再發公告,由持股5%以上的股東、董事、高管擬增持金額合計不超過5608.11萬元。2023年9月5日,澳洲聯邦銀行通過滬股通方式累計增持452.97萬股股份。

2023年10月18日,齊魯銀行第三次公布了穩股方案實施進展,但目前看效果并不理想。按彼時股價收報4.15元/股計算,截至1月12日其跌幅為4.81%。

股價之所以低迷,與其營收規模偏低也有一定的關聯。2023年前三季度,齊魯銀行雖然營收增速在A股17家城商行中排名靠前,但營收總額卻排名倒數第三。

一組數據也指出了齊魯銀行的問題。2020年至2022年,該行計提的信用減值損失分別為27.26億元、40.5億元、41.51億元,逐年增加。

3、不良貸款的“煩惱”與良方

作為一家城商行,齊魯銀行積極支持三農,開發創新信貸產品。幾年前結合地域經濟特色,本著精準扶貧、產業振興為目的,創新推出“毛驢貸”“黃瓜貸”“草莓貸”“甜瓜貸”等貸款產品。

根據2020年的宣傳,該行已累計為近500多個養殖合作社、養殖戶提供近8億元信貸支持。其中,在盛產阿膠的東阿縣推出的“毛驢貸”產品,使用毛驢作為質押物申請貸款。

喧囂過后,冷暖自知。“毛驢貸”從養殖戶到銀行,主要依賴東阿阿膠這家企業,由于市場變化和規模化生產技術不夠成熟,該類貸款后來出現風險,幾十家阿膠合作驢場未按時還貸,齊魯銀行決定起訴至東阿縣人民法院。根據2023年的一份裁定顯示,法院判定阿膠合作驢場每家幾百萬債務,限期歸還貸款。

齊魯銀行表示,目前正與養殖戶進行積極協商,以順利結清該類業務。由于該類貸款在銀行業務中占比較低,對全行發展及關鍵指標均不產生重大影響。

再往前追溯,齊魯銀行曾在風控管理上吃過虧。2010年的特大偽造金融票據案,因涉及齊魯銀行的詐騙金額最多,逾70億元,導致其財報顯示實際損失金額共22.59億元。該案爆發后,時任董事邱云章、行長郭濤、監事長張蘇寧也紛紛離職。

時過境遷,齊魯銀行也一路變大變強,成績有目共睹,值得肯定。從近五年的不良率情況看,2018年該行不良率曾達到1.64%的最高點,此后逐年下降,截至2022年末,該行不良率降至1.29%。

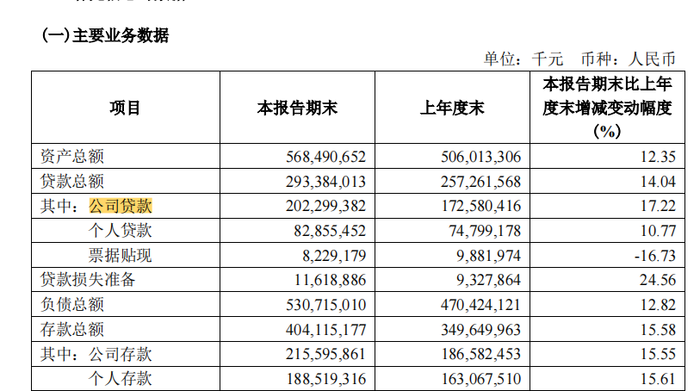

同時,齊魯銀行零售業務增長顯著。截至三季度末,該行個人貸款余額828.55億元,較年初增長10.77%,增速高于全省平均4.1個百分點。該行表示,為提高零售貢獻度,建立了從總行、分行到支行一貫到底的大零售轉型組織架構,全方位推進零售業務商業模式、體制機制、機構建設、營銷渠道、產品體系等方面的轉型。

貸款結構以對公貸款為主。截至三季度末,齊魯銀行對公貸款2023億元,較年初增長17.22%。

圖源:三季報

不久前,信達證券發表研報指出,齊魯銀行區域發展潛力較為顯著,營收增速穩健,盈利能力漸趨復蘇,對公,存貸規模擴張,資產質量改善,未來成長空間廣闊,給予齊魯銀行“增持”評級。

接下來,“70后”鄭祖剛董事長如何帶領這家銀行打磨基本功,提高內控管理水平,提振資本信心,實現超越?評論區聊聊吧。