賽爾通信服務技術股份有限公司近日遞交首次公開發行股票并在創業板上市招股說明書(申報稿)。據此,該公司擬沖刺創業板IPO上市。本次公開發行股票總量不超過3561.7508萬股,公司股東不公開發售股份,全部為公開發行新股。本次擬投資項目的投資總額約為5.09億元,擬投入募資5.07億元,主要募投項目包括運維能力服務提升項目、研發中心建設項目、補充流動資金。

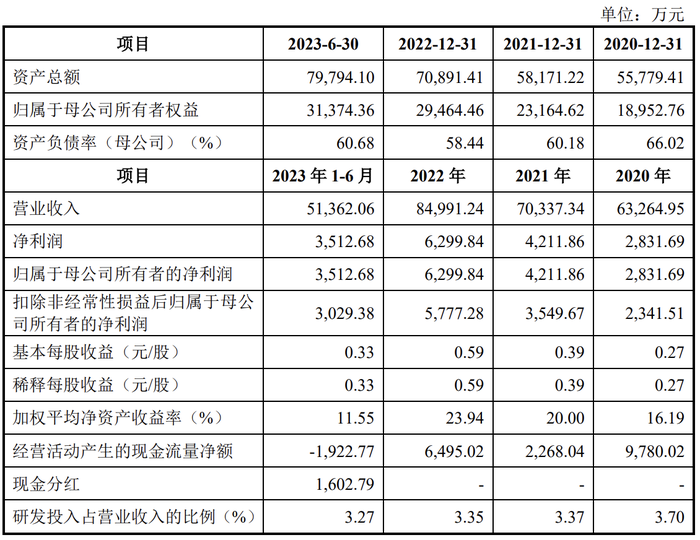

招股書顯示,公司專業從事通信網絡技術服務和智能化運維產品、無線網絡深度覆蓋產品及解決方案。2020年、2021年、2022年、2023年1-6月,公司實現營業收入分別為6.33億元、7.03億元、8.5億元、5.14億元,最近三年年復合增長率為15.91%;歸屬于母公司所有者的凈利潤分別為2831.69萬元、4211.86萬元、6299.84萬元和3512.68萬元,最近三年年復合增長率為49.16%。報告期內,公司為客戶提供通信網絡技術服務和產品綜合解決方案,營業收入全部來源于主營業務收入。

通信技術服務行業最終客戶主要是運營商,由于我國運營商較為集中,客戶集中度較高是通信技術服務行業普遍特點。報告期內,公司前五大客戶合計銷售收入占當年銷售收入比例分別為99.31%、99.70%、99.21%和99.43%,客戶集中度較高,與公司所處行業產業鏈分工特點相關,符合通信技術服務行業的特征。其中,來自于第一大客戶中國鐵塔的銷售收入占比分別為67.08%、64.45%、65.20%和67.09%,公司對中國鐵塔業務存在重大依賴。

如果未來公司主要客戶出現通信網絡投資規模或客戶自身業務中標規模下降、供應商準入政策調整、采購價格降低等不利變化,將影響通信技術服務行業的整體市場規模,使公司面臨行業競爭進一步加劇、業績增長放緩、市場份額下降的風險。同時若公司不能繼續保持在中國鐵塔市場的競爭優勢,不能有效拓展中國移動、中國電信、中國聯通等客戶的市場,將對公司盈利能力、業務持續獲取能力產生重大不利影響。