文|子彈財經 左星月

編輯|蛋總

美編 | 倩倩

審核 | 頌文

鎢絲因在電燈泡中廣泛使用而被人們所熟知,作為從事鎢制品的研發、生產和銷售的贛州海盛鎢業股份有限公司(以下簡稱“海盛鎢業”)的IPO進程也十分引人關注。

6月26日,海盛鎢業在創業板首次遞交了招股說明書。12月8日,深交所官網披露了海盛鎢業二輪審核問詢回復函。

招股書顯示,海盛鎢業本次公開發行股票數量不超過3365.70萬股,占總股本比例不低于25%,募集資金4億元,用于生產項目及補充營運資金。

然而,海盛鎢業毛利率下滑,經營活動產生的現金流量凈額連年凈流出,向關聯方拆借資金等諸多問題令人關注。種種問題為其IPO之路增添了更多不確定性。

1、毛利率逐年下滑,現金流凈流出2.72億

作為國家第一批工信部公告的符合《鎢、錫、銻行業準入條件》的企業,海盛鎢業目前的產品線已覆蓋氧化鎢、鎢粉、碳化鎢、鎢條、鎢絲及高性能硬質合金等幾乎全部鎢制品。

與此同時,海盛鎢業也是我國獲得鎢品直接出口資格的16家企業之一。

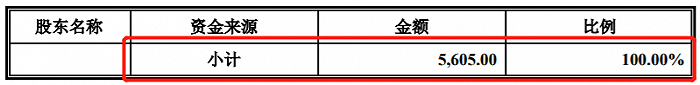

2020年-2023年上半年(以下簡稱“報告期”),海盛鎢業的營業收入分別為8.64億元、13.40億元、15.88億元和8.73億元,同期歸母凈利潤分別為3193.04萬元、5122.30萬元、6325.32萬元和3056.84萬元。

圖 / Wind(單位:萬元)

從數據上看,海盛鎢業的業績可圈可點,呈現出營收連年增長的趨勢,但是公司的毛利率卻在持續下降。

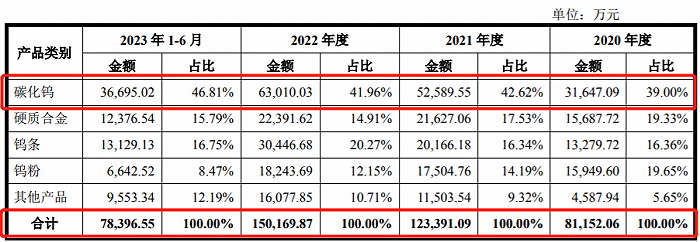

碳化鎢是海盛鎢業的核心產品。報告期內,公司碳化鎢收入分別為3.16億元、5.26億元、6.30億元和3.67億元,占公司主營業務收入的比例分別為39%、42.62%、41.96%和46.81%。

圖 / 海盛鎢業招股書

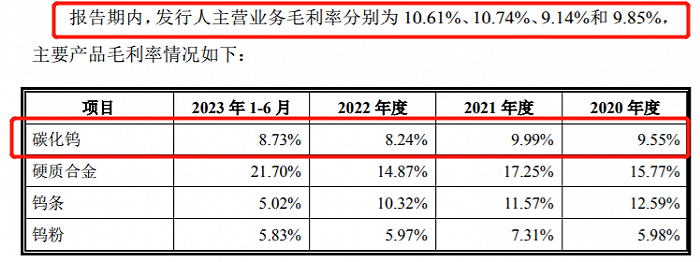

可見,海盛鎢業碳化鎢的營收逐年走高,但其毛利率卻在走低,報告期內,其毛利率分別為9.55%、9.99%、8.24%和8.73%。

圖 / 海盛鎢業招股書

不僅如此,鎢條、鎢粉的毛利率整體上也呈現下滑趨勢。2023年上半年,鎢條的毛利率為5.02%,鎢粉的毛利率僅有5.83%。

因此,公司主營業務毛利率整體上處在下滑狀態。報告期內,海盛鎢業主營業務毛利率分別為10.61%、10.74%、9.14%和9.85%,2022年主營業務毛利率創報告期內新低。

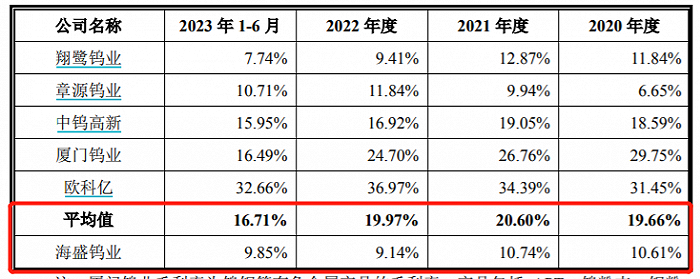

與此同時,同行業可比公司的毛利率均值分別為19.66%、20.60%、19.97%和16.71%,海盛鎢業毛利率分別低于同行均值9.05個百分點、9.86個百分點、10.83個百分點和6.86個百分點。

圖 / 海盛鎢業招股書

「子彈財經」注意到,海盛鎢業不僅毛利率走低,現金流也相當糟糕。

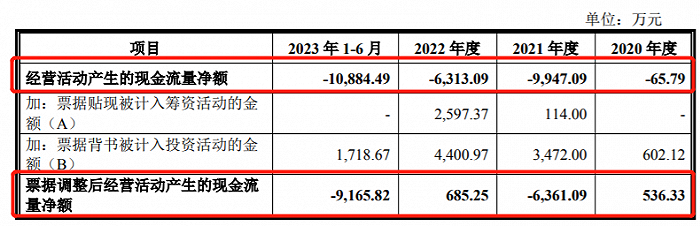

報告期內,海盛鎢業的經營活動產生的現金流量凈額分別為-65.79萬元、-9947.09萬元、-6313.09萬元和-1.09億元,報告期內合計凈流出2.72億元。

圖 / 海盛鎢業招股書

對此,海盛鎢業解釋稱,公司業務處于快速發展階段,在對上游供應商付現周期和對下游客戶收現周期不匹配的情形下,經營性應收應付項目的變動及存貨規模的快速增長,期間相關采購支出已付現而銷售款項未及時收回,因此導致公司的現金流不佳。

不僅如此,報告期內,海盛鎢業經票據調整后的生產經營活動產生的現金流量凈額分別為536.33萬元、-6361.09萬元、685.25萬元和-9165.82萬元。雖然經過調整,但2021年和2023年上半年現金流仍然處在凈流出的狀態。

值得注意的是,順利通過IPO審核的一個關鍵因素是企業能否自證自身成長性和收入增長的持續性。但目前海盛鎢業不僅毛利率走低,且經營活動現金持續流出,未來公司業務能否具有成長性還有待觀察。

2、實控人持股集中,向創始股東高息拆借資金

由于盈利能力減弱,“造血”能力低下,海盛鎢業手上的資金可謂是捉襟見肘。

然而蹊蹺的是,海盛鎢業此前還曾高息向股東及其親屬大額拆入資金以滿足需求。

招股書顯示,2006年2月9日,曾慶寧、鄭風華、莊芳及謝遠樂共同出資設立海盛鎢業前身——贛州市海盛鎢鉬有限公司(以下簡稱“海盛有限”)。

2021年11月30日,海盛有限全體股東作為發起人簽訂《發起人協議》,共同設立海盛鎢業。

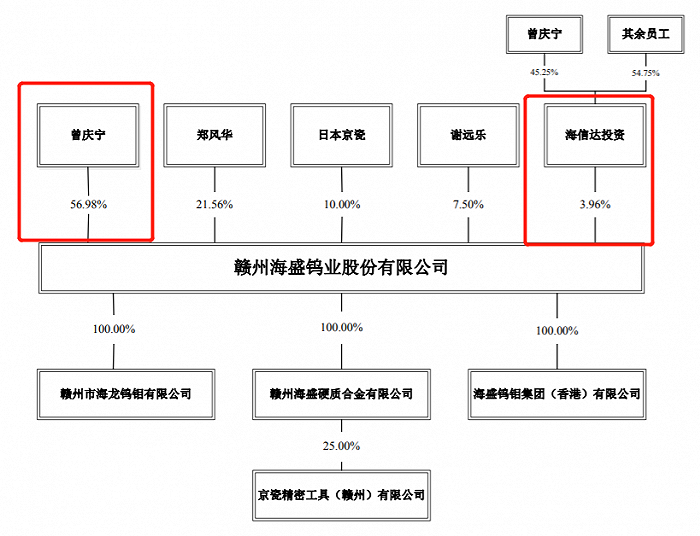

截至招股書簽署日,海盛鎢業的控股股東、實際控制人為曾慶寧,通過直接持股方式持有5752.92萬股股份,并通過海信達投資間接控制400萬股股份,合計支配公司60.94%股份的表決權,處于控股地位。

圖 / 海盛鎢業招股書

招股書顯示,2020年-2022年,海盛鎢業向三位創始股東借款,用于購買原材料等,滿足臨時性營運資金需求。

招股書披露,海盛鎢業主要產品所需的原材料包括鎢精礦、APT、碳化鎢、鈷粉等,公司沒有自有鎢礦,主要向擁有上游鎢、鈷礦資源和渠道資源的中鎢高新、翔鷺鎢業、洛陽鉬業、大余縣福鑫礦業有限公司等供應商采購。

因此,海盛鎢業需要大量的資金去購買原材料。

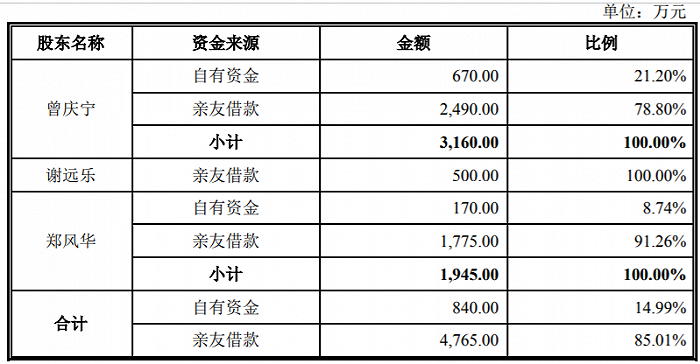

在資金不足的情況下,2020年-2022年,海盛鎢業向股東曾慶寧、謝遠樂和鄭風華借款總計5605萬元,其中向曾慶寧借款3160萬元,向謝遠樂借款500萬元,向鄭風華借款1945萬元。

圖 / 海盛鎢業二輪審核問詢回復函

上述股東的資金來源包括其自有資金和親友借款,三人各自向親友借款金額合計高達4765萬元。

按理來說,向股東借款說明公司資金已經十分緊張,但奇怪的是,海盛鎢業在2022年現金分紅504.85萬元,2023年上半年又再次分紅504.85萬元,其中的合理性令人懷疑。

圖 / 海盛鎢業招股書

有意思的是,海盛鎢業向股東的借款利率遠高于市場利率。

2020年-2022年,海盛鎢業按照7.83%的利率向上述三名股東償還利息,而彼時市場上普遍的借貸利率為6%左右。

海盛鎢業向股東借款的平均借款周期在1年左右,而公司1年期銀行貸款利率平均為4.72%,融資租賃的實際利率為6%-9%。報告期內,扣除為股東代扣代繳的個人所得稅、城建稅及其附加等,海盛鎢業向股東的實際還款利率為6%(年利率、不含稅),仍高于向銀行借款的利率。

那么,海盛鎢業為何要以高于市場價的利率向股東等人借款?其中是否存在利益輸送情況?對此,深交所也提出了疑問。

在二輪回復函中,海盛鎢業表示,公司向股東借款利率與融資租賃實際利率較為接近,同時股東對其親友的民間借貸借款條件、還款期限較為寬松,考慮到相關股東的融資成本,借款利率高于市場利率具有合理性。

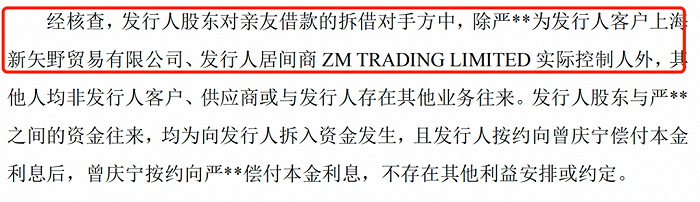

另外,「子彈財經」注意到,公司二輪審核問詢回復函中顯示,曾慶寧曾向親友借款,其中就包括嚴**。

值得一提的是,海盛鎢業并未將嚴**的具體名字進行披露,僅說明嚴**為海盛鎢業客戶上海新矢野貿易有限公司、居間商 ZM TRADING LIMITED實際控制人。

圖 / 海盛鎢業二輪審核問詢回復函

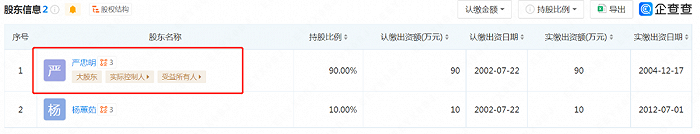

「子彈財經」在企查查查詢到,上海新矢野貿易有限公司的實控人為嚴忠明,同時,該公司也是海盛鎢業第一大客戶YANO METALS CO.,LTD(日本矢野金屬株式會社)的子公司。

圖 / 企查查

也就是說,海盛鎢業披露的嚴**大概率就是嚴忠明。然而在招股書中,公司并未透露出此關系。

在深交所追問下,海盛鎢業才表示實控人曾慶寧與嚴忠明之間的資金來往,并表示曾慶寧按約向嚴忠明償還本金利息,不存在其他利益安排或約定。

而這也說明海盛鎢業或許存在選擇性披露的情況,這也難免令人質疑公司是否切實履行了告知義務。

3、京瓷集團既是股東又是客戶,關聯交易風險凸顯

除此之外,深交所還關注到了海盛鎢業的關聯交易情況。

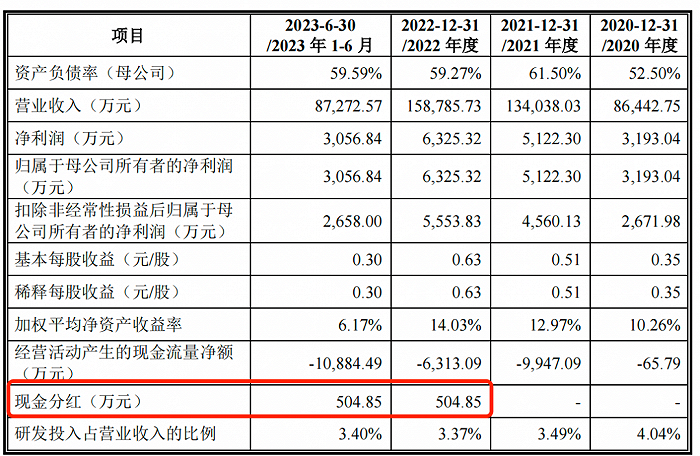

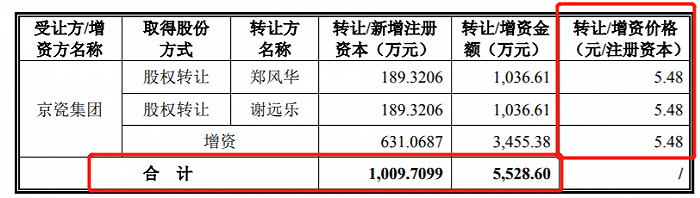

招股書披露,2020年10月27日,京瓷集團出資3455.38萬元認繳海盛鎢業631.07萬元注冊資本。

同年11月19日,鄭風華和謝遠樂分別將其持有的公司2%股權轉讓給京瓷集團,轉讓價格為1036.61萬元,增資及股權轉讓價格均為5.48元/注冊資本。

圖 / 海盛鎢業招股書

資料顯示,京瓷集團于1959年4月創立于日本京都,業務范圍涵蓋信息設備、電子元器件、精密陶瓷應用產品、半導體零部件等多個領域。海盛鎢業2012年與京瓷集團開始接觸,后續成功進入京瓷集團供應鏈。

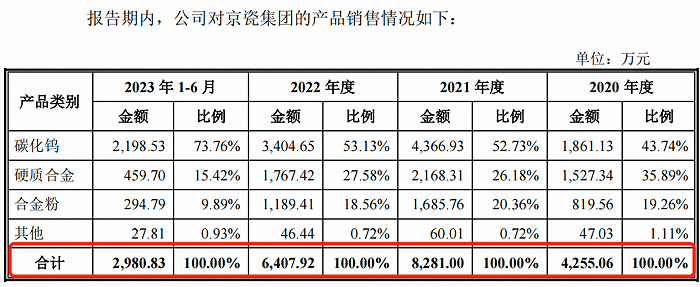

報告期內,海盛鎢業向京瓷集團銷售碳化鎢、硬質合金、合金粉,銷售收入分別為4255.06億元、8281萬元、6407.92萬元和2980.83萬元,占營業收入比例分別為4.92%、6.18%、4.04%和3.42%。

圖 / 海盛鎢業招股書

2020年和2021年,京瓷集團均為海盛鎢業第二大客戶,2022年為公司第三大客戶。

兼具股東和大客戶兩重身份的京瓷集團給海盛鎢業的業績提供重大助力。但值得注意的是,海盛鎢業和京瓷集團的關系不僅如此。

早在2015年1月,海盛鎢業與京瓷集團就共同出資設立了贛州京瓷,其中,海盛鎢業投資成本2500萬元,持股比例25%,京瓷集團持股75%。

贛州京瓷主營業務為研發、制造、加工與銷售有色金屬材料、無機非金屬合金、陶瓷及相關產品。

圖 / 海盛鎢業招股書

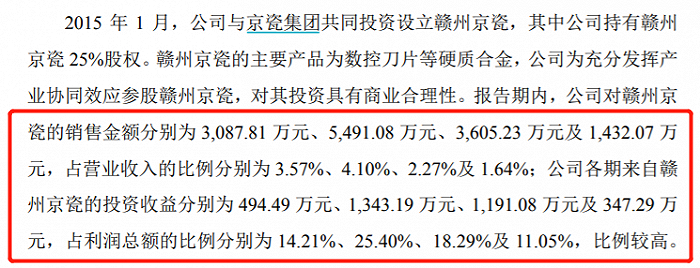

與此同時,海盛鎢業與贛州京瓷也存在大量交易。報告期內,海盛鎢業對贛州京瓷的銷售金額分別為3087.81萬元、5491.08萬元、3605.23萬元和1432.07萬元。

此外,海盛鎢業還從贛州京瓷獲得大量收益。報告期內,海盛鎢業來自贛州京瓷的投資收益分別為494.49萬元、1343.19萬元、1191.08萬元和347.29萬元,占利潤總額比例分別為14.21%、25.40%、18.29%和11.05%。

不僅如此,2020年-2022年,海盛鎢業還從贛州京瓷處分別取得現金分紅444.95萬元、1208.20萬元和1094.80萬元。

圖 / 海盛鎢業招股書

事實上,對于IPO公司股東是大客戶的情況,其中交易價格是否與其他客戶相同,是否存在利益輸送等問題,是監管層普遍關注的重點。

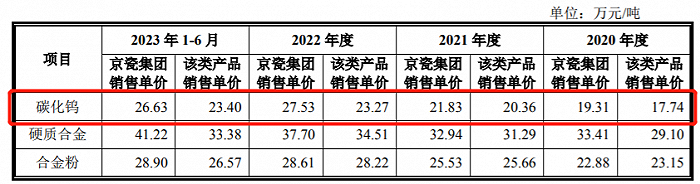

據招股書披露,海盛鎢業對京瓷集團銷售產品單價稍高于第三方客戶。

以核心產品碳化鎢為例,報告期內,海盛鎢業該類產品銷售單價分別為17.74萬元/噸、20.36萬元/噸、23.27萬元/噸和23.40萬元/噸;公司對京瓷集團銷售單價分別為19.31萬元/噸、21.83萬元/噸、27.53萬元/噸和26.63萬元/噸。

圖 / 海盛鎢業招股書

對京瓷集團的銷售價格偏高,也不免讓人質疑關聯交易價格的公允性。

事實上,不具有公允性的關聯交易往往會影響上市公司財務報表的獨立性和資產完整性,侵害公司、股東和其他權益人的合法權益。

因此,公司若要想成功通過監管層的審核,關聯交易說不清楚是無法過關的。

那么,帶著關聯交易風險、自身造血能力低下等諸多問題的海盛鎢業,后續能否成功闖進A股,「子彈財經」將持續關注。

*文中題圖來自:海盛鎢業官網。