文|雷遞網

工業用品電商服務平臺震坤行(股票代碼為:“ZKH”)昨日在紐交所上市,成為中國MRO赴美第一股。

震坤行在本次IPO中發行400萬份美國存托股票(ADS),發行價為每股ADS 15.5美元。以此發行價計算,震坤行通過本次IPO募集6200萬美元(“綠鞋前”),承銷商另外享有60萬股的ADS超額配售權。

震坤行現有股東騰訊和加拿大養老基金(Canada Pension Plan Investment Board均參與本次認購發行,這表明了他們對震坤行未來長期價值的看好和對MRO大賽道的認可——其中,加拿大養老基金認購價值1000萬美元的ADS,騰訊則認購價值500萬美元的ADS。

震坤行開盤價和收盤價均為15.5美元,與發行價持平;以收盤價計算,震坤行市值約25億美元。

震坤行是繼量子之歌、禾賽、阿諾醫藥之后,2023年又一赴美上市的中概股,為2023年中概股上市的收官之作。

9個月營收62.77億

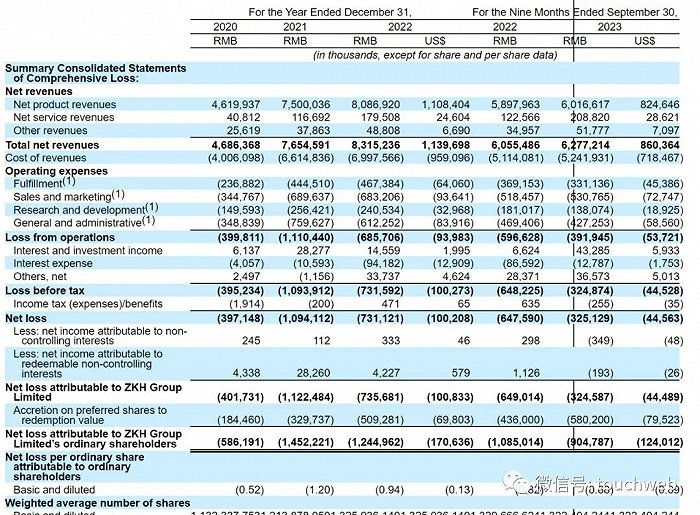

震坤行2020年、2021年、2022年營收分別為46.86億、76.55億、83.15億;震坤行2023年前三季度營收為62.77億(約8.6億美元)。

震坤行2023年前三季度Adjusted凈虧損為3.15億元,上年同期的Adjusted凈虧損為5.44億元,同比收窄42%,整體盈利趨勢向好。

業內人士透露,2024年年初震坤行的美國獨立站即將上線,其將真正開始國際之旅,與更多的工業用品制造業伙伴一起服務更多全球客戶。

騰訊加拿大養老基金富達基金是股東

震坤行股東包括鐘鼎資本、元生資本、騰訊、老虎基金、加拿大養老基金(CPPIB)、經緯創投、君聯資本、云鋒基金、中國國有企業結構調整基金、中投、富達基金(FMR)、殼牌等。

2019年6月,震坤行宣布獲D輪融資,融資總額1.6億美元,由騰訊領投,鐘鼎資本、元生資本、君聯資本、經緯中國跟投。

2020年10月,震坤行宣布獲得3.15億美元E輪股權融資,由云鋒基金領投,中國國有企業結構調整基金(“國調基金”)、中投海外聯合領投,普洛斯建發基金、建發新興投資跟投,老股東鐘鼎資本、元生資本、騰訊、老虎基金、經緯中國、君聯資本、同創偉業持續跟投。

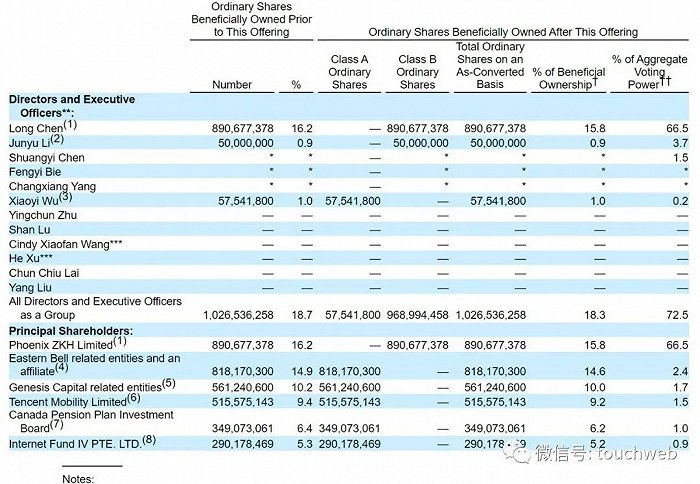

IPO前,震坤行CEO陳龍持股為16.2%,董事、副總裁Junyu Li持股為0.9%,Xiaoyi Wu持股為1%,Eastern Bell持股為14.9%,Genesis Capital持股為10.2%,騰訊持股為9.4%,Canada Pension Plan Investment Board持股為6.4%,Internet Fund IV持股為5.3%。

IPO后,陳龍持股為15.8%,有66.5%的投票權;Junyu Li持股為0.9%,有3.7%的投票權;Xiaoyi Wu持股為1%,有0.2%的投票權;

Eastern Bell持股為14.6%,有2.4%的投票權;Genesis Capital持股為10%,有1.7%的投票權;

騰訊持股為9.2%,有1.5%的投票權;Canada Pension Plan Investment Board持股為6.2%,有1%的投票權;Internet Fund IV持股為5.2%,有0.9%的投票權。

整體來看,在目前市場行情不佳的情況下,震坤行此次稀釋的股權規模并不大,更多是先獲得IPO的船票。