文|唐辰同學

11月28日,拼多多發布第三季度財報:營收688.4億元,同比增速達93.9%;經調整凈利潤170.27億元,同比增長37%。兩項核心數據都遠超市場預期,不少人驚呼“拼多多Q3殺瘋了”。

受此影響,次日美股開盤,拼多多市值一度超越阿里巴巴,成為市值最高的中概股。截至當日收盤,拼多多市值回落至1883億美元,僅比阿里巴巴少數十億美元,引起的震動,刷爆朋友圈。

對此,阿里巴巴創始人馬云罕見站出來發聲,“堅信阿里會變,阿里會改。所有偉大的公司都誕生在冬天里。AI電商時代剛剛開始,對誰都是機會,也是挑戰。”他還大方地祝賀拼多多過去幾年的決策、執行和努力。也表示“誰都牛x過,但能為了明天后天牛而改革的人,并且愿意付出任何代價和犧牲的組織才令人尊重。回到我們的使命和愿景,阿里人,加油!合伙人馬云。”

馬云的表態很坦誠,也很通透,鼓舞士氣。對阿里巴巴來說,拼多多市值逼近或者超越,也不全是壞事。在巔峰太久,吹吹新時代的風,也是必要。

拼多多創始人黃崢早年間表示,“時代是一浪推一浪的。”如今這股浪,恰好卷到拼多多身上,也應了那句隱喻:沒有拼多多的時代,只有時代的拼多多。華商韜略畢亞軍說,拼多多是贏在低價策略,贏在撞上了“好時代”的好運氣。當前全球經濟疲弱,消費降級明顯,低價顯然更香。

時代的浪會翻卷,也會平息。強敵環伺之下,作為低價電商平臺的代表,拼多多能否持續保持優異表現,將是黃崢需要作答的新命題。

Temu出海,帶來收入大漲

信息透明度較低是拼多多一貫的風格。本季度財報也是如此,業績信息簡略,業務信息透傳、分析師溝通力度不夠。相關人士很難準確評估其營收拉升的影響因素,給予業界指導和建議。比如,彭博分析師對其Q3的增長預估,與財報相差一倍之多。一定程度上,這也成為財報“遠超市場預期”的誘因。

官方對收入暴漲的回應像上一季度一樣含糊。拼多多聯席CEO趙佳臻在財報電話會上表示,“高質量發展的戰略回報比我們預想的要來得更快”。

拆開財報數據看,拼多多收入主要來自兩大業務板塊。其中,在線營銷服務及其他,即電商廣告收入為396.9億元,同比增長39%;交易服務,即傭金營收為291.5億元,同比增長315%。這部分收入包括拼多多主站支付、傭金收入以及多多買菜、Temu傭金收入等。

盡管跨境業務的營收數據依舊被保密,但國內外分析師普遍認為,Temu是拼多多交易服務收入新的關鍵增長點。

虎嗅在報道中提到,拼多多內部的共識是,第三季度業績的增長主要源自Temu為代表的跨境業務,Temu的增長態勢超過預期。國海證券測算認為,2023年第三季度Temu收入貢獻約162億元,帶動交易傭金收入大幅超預期。

考慮到,拼多多國內業務的戰略并未發生根本性變化,但二季度百億補貼力度加大,多多買菜團長傭金上調,說明其在國內的交易服務收入增長空間有限。由此基本能判斷,三倍傭金收入的增速與Temu有重要關系。

拼多多在Temu業務上賺取的便是傭金。Temu采取“全托管模式”,即“類京東自營”模式:供應商僅負責給平臺供貨,平臺負責定價、銷售、履約、售后等服務。這種模式和京東類似,平臺GMV增長越快,收入就越高。

此前,晚點LatePost消息稱,Temu2024年的GMV目標頗為激進:300 億美元,約2138 億元人民幣。而2023年的GMV目標為140億美元,約998億元人民幣。

商業報道也紛紛提出,Temu已成拼多多第二曲線。目前,Temu業務已經覆蓋全球40多個國家和地區。拼多多董事長、首席執行官陳磊在財報電話會上也表示,“我們在中國以外的業務雖然還很新,但在過去一年里取得了比較大的發展。”

拼多多高層對Temu情況的回應十分慎重,但不計成本的投入,則顯示對Temu的期待和野心。和多多買菜類似,低價和砸錢投放是Temu的兩大殺手锏。

首先是低價,Temu有嚴格的價格審核機制,一旦賣家的商品報價高于國內批發電商價格,平臺會施壓賣家重新報價。

其次是投放,有業內人士透露,Temu今年的市場營銷預算達70億人民幣,約近10億美元。其中,上線第一個月,在美國市場投入的營銷費用就達10億人民幣。坊間還有不少說法,拼多多買光了海外所有能買的流量。晚點曾提到,由于美國訂單增速放緩,Temu 9月已經減少了在美國的營銷投入。

這種“有錢任性”的市場開拓方式,代價便是持續巨虧。36氪在梳理Temu業務時指出,目前Temu整體虧損率在40%左右,美國整體虧損率則在30-35%,略低于全球平均水平。虧速率的來源除了大頭的營銷費用,物流成本占比也相當高。根據《連線》(WIRED)雜志爆料,Temu發往美國的訂單,每筆虧損約30美金。若要鋪開更多站點,Temu的“虧損賬單”每年還要增加41.5億-67.3億人民幣。

相比賬面虧損,Temu的商家競價模式是一把雙刃劍,平臺的低價保障來自商家讓利,繼而引發中小商家的不滿。今年年初,拼多多主站“炸店風波”,也有可能在Temu上演。拼多多第二曲線帶來的擴張速度難以持續,還體現在,Temu的低價沖擊,引來競爭對手的反制,包括亞馬遜、TikTok、SHEIN以及阿里國際業務等玩家,也被卷入低價戰爭。比如亞馬遜通過下調商品價格,推出折扣計劃,發放優惠券和上線“找同款”功能予以應對。

國內業務,也難防被砍一刀

定焦ONE分析指出,Temu上尚未推出廣告位。可見,拼多多核心的電商廣告,即在線營銷服務及其他收入,絕大部分都來自主站。從這一項指標,可以觀察出主站的經營狀況。拼多多電商廣告本季收入396.9億元,同比增長達39%,增速相比上一季有放緩跡象。

與此同時,電商廣告收入的環比增速,從上一季的39%,降到本季的5%,很難說沒有受到淘天和京東“反擊”的影響。而且,拼多多季度利潤增長跟不上營收增長。背后是營業成本大幅增加,也是毛利率下降的主要原因。

按照拼多多管理層的說法是,面對經濟逆風,平臺投入更多資源與支出和補貼,來提高收入。目前來看,拼多多的“逆風”,具體是從需求側和供給側兩端吹來,還有競對不斷施加的壓力。

在需求側,多種跡象顯示,拼多多國內主站的增速面臨的不確定性因素增多。比如,拼多多DAU(日活躍用戶)從今年3月開始連續下降。高盛報告指出,拼多多8月份DAU增速下滑幅度高達20%。相比之下,淘寶、京東App的DAU都有所上升。其中,淘寶連續逐月增加,在8月份增長了7個點。

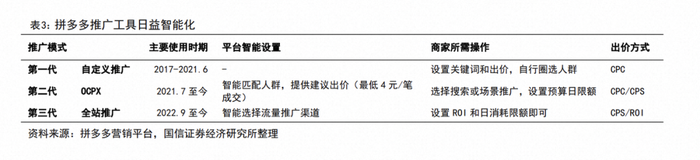

在供給側,拼多多對商家“薅”得更狠了。為了提升貨幣化率,拼多多于2022年上線“全站推廣”,從按點擊付費調整為按曝光付費。這個變化,對提升平臺廣告收入有正向作用。但對中小商家而言,全站推廣意味著白牌與品牌,將在同一個池子里爭搶流量。

流量成本陡然抬升,白牌商家處于不利的位置,露出機會變少。要保利潤,中小商家就會抬價。這自然會影響到用戶購物體驗,不少消費者吐槽拼多多低價產品變少了,出走到其他平臺。拼多多DAU的負增長一定程度印證了這一點。

而且,ROI指標的設定,直接導致亂扣費、天價點擊、疑似機器人下單秒退款仍扣費等問題。

除此之外,客戶流失是拼多多所擔心的隱患之一。有跡象表明更多商家將經營重心轉移到其他平臺。今年全網已經有500萬商家回歸淘寶。2023年6月,淘寶商家端應用千牛的月均DAU達217.8萬,同比增長4.5%。二季度財報顯示,京東集團新增商家數量同比增長417%,同樣超出了市場預期,這為京東帶來541億元的服務收入,同比增長30.1%。此長彼消,拼多多商家版月均DAU達160.1萬,同比下降7.8%。

長期戰爭,拼多多低價優勢還能保持多久?

今年以來,電商主要玩家都盯上低價,通過類價格戰的方式重啟戰爭。也可以說,“殺瘋了”的正是低價,只是拼多多跑的更快速,更果決,目前處于守勢。京東、淘天、抖音快手都在進攻,在正確的方向,大力補時間的課。比如京東、淘寶天貓、快手先后推出百億補貼、99特賣頻道、五星價格力、大牌大補等低價武器。

其中,拼多多最大的對手莫過于回過神來的淘天,因為淘寶手握千萬中小商家。在“用戶為先”的指導策略下,淘系的流量分發機制也發生改變,對中小商家更加有利。這個變化表現在幾個方面:

首先,淘寶重拾低價策略,拼多多與淘寶的日常價格鴻溝正在彌合。比如,“淘寶好價”頻道占據App主頁C位。淘寶依托淘工廠、天天特賣、百億補貼等欄目和服務,縮短供應鏈,壓低零售價格。尤其是對中低價格帶的白牌商品,拼多多的全網低價優勢正在被擊穿。

此外,淘寶做起比價機制,上線“五星價格力”,給價格更低的商品流量傾斜。雙11前一個月,淘寶全網低價商品平均流量漲幅達到62.5%,很多中小商家吃到紅利。

與之形成鮮明對比的是,拼多多的DAU已經多個月連續下滑。究其原委,低價并不構成拼多多真正的護城河。不同電商平臺的低價心智是此消彼長的,一旦其他平臺成功使自己的價盤與拼多多拉近,拼多多的價格與流量優勢就會受到影響。

為止住跌勢,主打“天天低價”的拼多多,今年高級別大促的頻次和重要程度明顯加強。在618、雙11之外,“38”婦女節、母親節、端午、中秋、國慶、周年慶也分別安排上了大促,總體頻率上升了50%左右。以此讓商家提供更大幅度優惠,刺激消費者產生購買。這從側面印證,其天天低價的優勢,對用戶的吸引力都在逐漸減弱。換句話說,即使是拼多多,也做不到天天雙十一。

值得一提的是,拼多多在繼續推行品牌化。年初拼多多的一份紀要顯示:今年對頭部品牌扶持力度加大,針對品牌產品設計了很多營銷坑位,營銷流量優先給品牌方。這將拉高拼多多平臺商品的整體價格,正好撞在天貓槍口上,因為品牌恰好是天貓一貫的強項,是公認的“品牌主場”。

不僅如此,淘寶的低價戰略剛剛開頭,雙11是淘寶向低價的真正轉型節點。馬云所說,“能為了明天后天牛而改革的人”,是有明確指向的,也對于應對變化富有決心和信心。據了解,最近幾個月,淘系的“價格力”戰術調整持續在進行。

雙11之前,淘寶“價格力”的考核指標,從消費者來不來(DAC),升級到來幾次、買幾件(DAC加訂單量),后者對于做低價是更重要的考核指標,這種機制有利于平臺通過大量拓展低價優質商品進行引流。淘寶的“價格力”之戰,在雙11初步見效,僅三線以下市場,今年天貓雙11就新增了2000余萬購買用戶和超1.4億筆新增訂單。

從這些動作可以看出,中國電商的低價競爭還遠遠未到終局。多年前,黃崢希望“做出一個不一樣的阿里”。如今,拼多多在美股實現對阿里的超越。騰格爾2022年在接受鳳凰衛視采訪時笑稱,沒出名的時候,曾被批評歌詞“太簡單了”。有了名氣,評價就變成“精彩絕倫”。拼多多也是如此,它是一家商業上成功的公司。但寒冬,從來不是靠單薄的體質能夠跨越的。

今年以來,為了有足夠的彈藥用于海外擴張,拼多多在想盡辦法提升國內業務帶來的廣告付費流量與傭金。這勢必造成商家運營成本上升,傳導至價格和供給質量,造成平臺商品普遍漲價、部分商家轉移經營重心等不可控的結果。

2024年,拼多多主站的貨幣化率很可能繼續大幅提升。據晚點latepost報道,TEMU明年GMV目標達到了300億美元。一位Google人士稱,TEMU明年的投放預算將遠超今年。這意味著拼多多商家的運營成本將繼續上升,拼多多的低價優勢可能也會進一步削弱。

資本市場上,作為“投票機”的短期財務表現變化固然重要,作為“稱重計”的長期價值也不可忽視。拼多多能否守住低價護城河,這也是我們關注的戰事。

過去一年來,電商巨頭們先后回轉,瞄準低價。如果將時間線拉長,低價策略仍將是眼下,也是未來幾年,中國乃至全球電商行業的主題。

正如闌夕評價:讓全世界的購買力來為中國供應鏈的產能買單,這才是時代的大變局,競爭永不落幕。