文|智駕網 漢娜

編輯|浪浪山上的小豬妖

激光雷達與純視覺的路線之爭還在繼續,但市場已經給出了初步反饋。

以華為和小鵬為代表的車企在今年相繼落地城市NOA,搭載激光雷達的MAX版本銷量占比高達70%,甚至80%。越來越多的用戶開始愿意為智駕功能買單,進而也激發了激光雷達市場的容量和想像空間。

這樣的市場表現,也帶領著激光雷達企業們走進了春天。除了今年2月份在美國納斯達克成功上市、成為中國激光雷達企業赴美上市第一股的禾賽科技之外,另一家激光雷達公司也做好準備沖刺資本市場。

11月10日,速騰聚創獲得證監會境外發行上市備案通知書。根據港交所上市規則,企業在聆訊審批日期至少4個營業日之前需提交“備案通知書”,這意味著速騰聚創已取得進行香港上市聆訊的前置要求。

如果成功上市,速騰將成為繼禾賽之后中國本土第二家上市的激光雷達公司。

招股書顯示,2020年至2022年,速騰聚創營收分別為1.7億元、3.31億元和5.3億元。主要包括了產品收入、解決方案收入和其他收入。2022年,速騰聚創ADAS產品收入約占總營收的30%,2020年該數據僅為3.6%。

ADAS產品的低利潤加上逐年增長的研發投入,進入2022年,速騰聚創的毛利率出現大幅下跌,從2020年與2021年的44.1%與42.4%,陡然下滑至2022年的毛虧損7.4%。

根據招股書數據,速騰聚創三年間一直處于虧損狀態,且虧損額逐年增大。2020年至2022年,速騰聚創的凈虧損分別達到2.2億元、16.5億元和20.86億元,超過營業收入。

同時,速騰聚創的經營活動現金流也一直為負,2022年負4.2億。在招股書中,速騰聚創稱,由于最近才開始ADAS激光雷達的商業化,未來或將繼續處于經營虧損和凈虧損狀態,直至公司實現更大的規模。

然而,這家激光雷達公司面臨的問題并不止于虧損。

01、定點流失,訂單交付延期

速騰聚創在今年6月份提交的招股書中強調最多的是:截至2023年3月31日,速騰聚創已成功取得21家汽車整車廠及一級供應商的52款車型的前裝量產訂單,位居全球第一。

從速騰聚創的官網上看,其已攬獲一汽、上汽、廣汽、吉利、長城等國內龍頭汽車廠商的定點項目。

但結合近期業內一系列新定點官宣消息來看,上述數字則顯得有些耐人尋味。

9月22日,禾賽官宣獲得一汽紅旗新車型量產定點,共同打造業內首個艙內激光雷達智駕方案。而速騰聚創早在2022年6月1日,已宣布過獲得一汽紅旗的多款新車型定點,當時還稱“2023年起量產上車”。

11月3日,禾賽宣布與零跑汽車達成激光雷達量產合作,新車型將搭載AT128。根據此前公開報道,速騰聚創曾將零跑列為量產定點客戶之一,但至今與零跑官宣的激光雷達定點合作也只有禾賽這一家。

11月14日,禾賽宣布獲得長城汽車多款新車型定點,并計劃2024年起量產落地。然而2022年8月26日,速騰聚創曾官宣獲得長城汽車定點項目,為魏牌摩卡車型提供激光雷達。

種種跡象表明,速騰聚創早期獲得的ADAS激光雷達定點并沒有延續到量產落地階段。

對速騰聚創來說,這顯然不是一個好的趨勢。激光雷達市場的競爭日趨激烈,企業之間已然開啟暗戰。

據一位不愿透露姓名的業內人士透露,由于丟了一汽紅旗、零跑、長城的定點,引發部分速騰聚創內部銷售、項目相關負責人離職出走。

在行業大變之年,客戶流失雖然并不罕見,但對于車企而言,在短時間內更換供應商,尤其是像對于智能汽車稱之為核心配置的激光雷達,需要重新適配從設計到生產的所有工作,將消耗大量時間、精力和成本,背后一定有諸多原因。

某主機廠人士透露,除非你能提供一個比原定點供應商好得多的產品,才能驅動主機廠去換,否則主機廠有什么利益驅動更換原定供應商呢?

那么,速騰定點流失到底是什么原因導致的?

“主要是因為速騰聚創的工程和產品出現了問題。”上述不愿透露姓名的業內人士透露。

速騰聚創的M系列激光雷達選擇的是MEMS路線。雖然其一直在宣傳中稱自己是“智能固態激光雷達”,但據某激光雷達從業人士介紹,內部擁有機械運動振鏡的MEMS方案實際上并非純固態方案。

據行業媒體九章智駕報道,MEMS單一激光器的視場角很小,要想實現120°的水平視場就需要幾個激光器拼接而成,拼接處的規整度會受到影響;同時由于微振鏡的高速運動,很難做到精確的“矩陣式”定位,且車輛行駛中的運動會加大振鏡的運動控制誤差,從而進一步影響規整度。同時,由于MEMS方案激光器數量少,單個激光器的點頻就很高,高強度的點頻輸出使得激光器的壽命受到影響。

因為MEMS方案的種種弊端,該方案正在被邊緣化,即便其“鼻祖”以色列激光雷達公司Innoviz推出的新品Innoviz Two也放棄了MEMS路線。

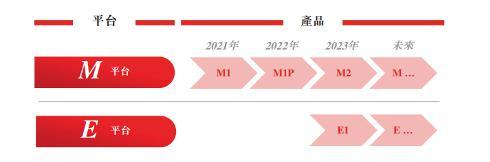

從招股書中也能看到,速騰的產品呈現高速迭代,2021年實現了M1的量產,而2022年則切換成M1P,到2023年再次切換成M2。

而據某車企相關人士介紹,“M1的問題太多了,實際無法量產,后來M2已經解決了大部分。但是MEMS拼接處的點云,時間長了會出現漂移的現象,從而使系統出現誤判。這是個物理問題,M2也未能解決。”

據該車企相關人士透露,速騰聚創的銷售態度極好,但是工程能力不足,主機廠需要花大量的時間去解決問題。

要花大量時間和資源的并非只有主機廠一方,前裝量產項目往往也需要激光雷達廠商投入專門的團隊去服務主機廠做適配和開發,同樣需要大量的人力和資源。

此前據晚點Auto報道,小鵬G6上市后,智能駕駛高配“Max版”占比高達70%,大大超出團隊預期。而由于激光雷達等零部件供應不足,導致G6的交付周期一度拖到了12周。

據官方消息,速騰聚創現已在深圳經營兩個自有制造中心,紅花嶺工廠每月設計產能約4.68萬臺,石巖工廠每月設計產能約2500臺。2023年3月,這兩家工廠的產能利用率分別僅為67.2%和13.2%。此外,速騰聚創也通過與合資企業立騰在東莞投資一個制造中心,預計設計年產能超過一百萬臺。

顯然,產能并不是速騰聚創延期交付的主要原因。

上述車企人士透露,一個是產品的良率低,一個是工程資源跟不上,僅保證小鵬一家的交付,就讓速騰聚創傾盡了大量資源,而無法兼顧其它客戶。

這被認為是其定點流失的主要原因。

而上述原因很難通過擴張團隊規模在短時間內解決。

02、定點不等于訂單,有量無質轉化效率低

據速騰聚創發布的信息顯示,其先后與小鵬、紅旗、廣汽埃安、極氪、威馬、路特斯、長城、智己、領克、奇瑞、零跑、北汽、東風、豐田、賽力斯等車企宣布達成合作,預期訂單量超千萬臺。

實際上,由于車型定位以及高階智駕配置策略,要完成這樣的交付規模,需要相當長的時間來兌現。

從上面的統計數據看來,速騰聚創2022年投產的三款定點車型小鵬G9、埃安LX Plus、智己L7激光雷達均為選配,但因銷量都不太理想,去年單車型總銷量均未破萬,激光雷達實際搭載量不過數千臺。

在速騰聚創的合作定點車企中,小鵬汽車是其第一大客戶,2022年貢獻年收入為5396.1萬。根據其《招股書》透露,2022年速騰聚創的客戶共有953個,激光雷達銷量為5.7萬臺,其中近3.7萬臺為ADAS產品。

但這3.7萬臺ADAS激光雷達裝載在了哪些車型,則沒有透露。

據蓋世汽車發布的2022年全年ADAS激光雷達裝機量市場報告顯示,速騰聚創ADAS激光雷達裝機量不足千臺,被列入了“其他”類別,與裝機量最高的圖達通、禾賽科技相差甚遠。而在2023年1-7月ADAS激光雷達裝機量市場報告中,速騰聚創的ADAS裝機量實際不足1.6萬臺。

今年6月30日在速騰聚創向港交所遞交的招股說明書中就經營風險特別提到:

“在取得定點訂單后,仍無法保證汽車整車廠客戶將以任何特定數量或任何特定價格購買產品及解決方案,且產品設計到量產時間跨度長,公司面臨合約取消或推遲或無法履行的風險。”

也就是說,即便拿到了前裝定點合同也不意味出貨量就一定高,激光雷達公司能否真正實現規模化交付,還要看車企的實際搭載配置,以及車型的市場表現。

03、對賭協議留給速騰聚創的時間不多了

速騰聚創于6月30日向港交所遞交招股說明書,11月10日,速騰聚創獲得證監會境外發行上市備案通知書。

遞表之前,速騰聚創已獲得14輪融資,融資總額達40億元,以最后一輪融資價格計算,速騰聚創估值約155億。

不過,港交所并非速騰聚創的初始目標。此前便有多家媒體報道稱,速騰聚創計劃于2022年赴美上市,預期募集資金10億美元。但兜兜轉轉,直到如今速騰聚創才遞表港交所。

雖然從市場流通性和資本活躍度來看,港股并不是好的選擇。

但速騰聚創的招股書中提到,若公司未能于2024年12月31日或之前或股東批準的較遲日期完成上市,各優先股股東 (天使系列優先股及種子系列優先股的持有人除外) 均有權贖回各自的全部或部分股份。

也就是說,如果速騰聚創不能在明年年底之前完成上市,那么其投資者可以贖回高達62億元的股份。

而截至2023年4月30日,公司的現金結余總額為21.8億元。一旦公司無法順利上市,企業將面臨巨大的資金敞口。

顯然,留給速騰聚創的時間確實不多了。

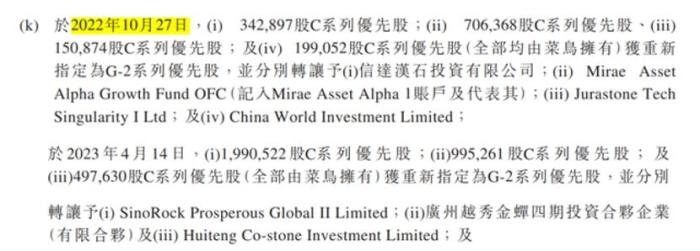

此外值得注意的是,截至IPO前,菜鳥持有速騰聚創11.03%股權,是企業的第二大股東,也是最大的機構股東。僅次于速騰聚創首席執行官、創始人之一邱純鑫持有的11.58%股權。

而據招股書顯示,此前菜鳥曾兩度轉讓部分股權。

速騰聚創存在一定的不確定性。

2022年,是激光雷達上車量產元年,各家車企紛紛發布搭載激光雷達的車型,但彼時的激光雷達上車,更多的是一種噱頭。而今年,隨著智能駕駛的普及,激光雷達開始真正發揮作用。

但從車企定點情況來看,目前激光雷達市場,也已進入存量爭奪戰。而車企對激光雷達企業的要求,也在變得更加務實。

對激光雷達企業來說,要想活下去,成本管控、落地量產能力,以及健康的現金流都成為核心。

一場激光雷達暗戰已悄然打響。