文|翠鳥資本

近日,肯德基、麥當勞的雞肉供應商圣農發展(002299.SZ)又有“新動作”。

農業資本圈,圣農發展也被稱為“亞洲雞王”,公司可謂雄心勃勃——不惜斥資上億元人民幣去收購關聯方的虧損資產。

就在數月前,圣農發展為了增加肉雞產能,采取高溢價策略去收購關聯企業。

圣農發展的野心,究竟有多少“理性”?

買資產,抬轎者現身

每一家上市公司進行資本運作時,均不乏各大機構抬轎“助威”。

公開資料顯示,圣農發展是目前中國唯一擁有白羽雞自研種雞并實現對外批量銷售的企業。

最新公告顯示,該公司、廖俊杰擬受讓安徽太陽谷食品科技有限公司(以下簡稱“太陽谷公司”)45.1557%、3%的股權,對價分別為人民幣2.5億元和1625萬元。

換言之,圣農發展公司與廖俊杰兩方,擬以自有資金收購太陽谷公司。

廖俊杰是何許人?

資料顯示,廖俊杰為圣農發展的董事、副總經理兼董事會秘書,屬于公司的關聯自然人,并持有圣農發展5.9萬股股票。

這筆交易中,廖俊杰扮演的角色可謂舉足輕重。

此外,這宗投資還涉及一筆可轉股債權的交易。

公告披露,圣農發展、廖俊杰擬以人民幣6716萬元、人民幣438萬元,受讓太陽谷公司的可轉股債權。

本次交易完成后,圣農發展、廖俊杰將分別持有標的公司46%、3%的股權。

有一家知名券商研究所,更是“火速”點評這場交易。

相關分析包括:此宗交易收購價格相對便宜,量增顯著,助力2025年屠宰目標。標的公司年屠宰量6500萬只,2025年10億羽目標達成可期,并能進一步拓展優質大客戶渠道。本次對外投資,有助于進一步賦能公司,拓寬銷售渠道。

賣方機構對圣農發展的運作,近似于打出了“滿分”。

標的公司“大有來頭”?

此宗交易中,標的公司安徽太陽谷食品科技有限公司,“身份特征”成為關注焦點。

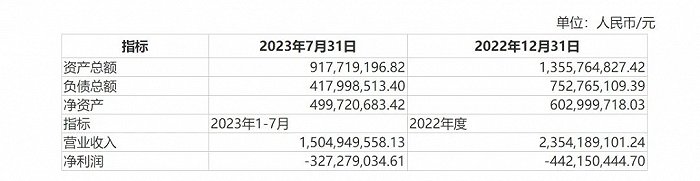

公告有如此描述:太陽谷成立于2023年6月26日,因此2022年12月31日/2022年度的財務數據為模擬合并口徑;2023年1-7月的虧損主要系非經營性虧損導致,2023年1-7月扣除非經常性損益的利潤為虧損187萬元(未經審計)。

如上圖,截至2023年7月末,太陽谷公司的凈資產不到5億元,與負債總額相當,并且凈利潤在兩個報告期均是負值。

公告顯示,太陽谷公司擁有三家全資子公司,分別為太陽谷食品(安徽)有限公司、太陽谷食品(滁州)有限公司和太陽谷食品(明光)有限公司。

太陽谷公司及其三家全資子公司覆蓋集飼料生產、種雞繁育、雛雞孵化、肉雞養殖、屠宰初加工和深加工為一體的白羽肉雞全產業鏈,肉雞年產能達到6500萬只,年屠宰量達6500萬羽,食品深加工能力達到7萬噸。

公告稱,標的公司的三家子公司地處長江三角洲區域,并已成立多年,具備成熟、穩定的白羽肉雞經營能力,在行業內具備一定聲譽,成為眾多知名餐飲及供應鏈企業的供應商。

白羽肉雞是對“白羽快大型肉雞”的簡稱,是全球接受度最高的肉類品種,在全球所有肉類消費結構中其占比達到四成左右。

雖然白羽雞是圣農發展的領域,但是不論廖俊杰的成本,單看圣農發展的2.5億元交易價,就占到了太陽谷公司一半的凈資產。

而圣農發展所受讓的標的,還是一個目前賺不到錢的資產。

一個疑點,未能解答

太陽谷公司實在太年輕了——成立于2023年6月。

這里有一個投資者需要關注的細節。

太陽谷公司的前身是美國嘉吉公司2011年在安徽省滁州市投資設立的嘉吉動物蛋白中國事業部,2023年5月,德弘資本收購該公司的全部股權。

德弘資本整合之后,設立了安徽太陽谷食品科技有限公司,作為其控股股東。

從時間軸來看,德弘資本5月份收購,到了11月份就要出讓股權給圣農發展,等于僅僅半年就要進行資本轉手。

德弘資本官網顯示,這是一家專注于大中華區市場的國際性私募股權投資機構,旗下核心團隊曾領導了KKR及摩根士丹利在亞洲的私募股權投資業務,客戶包括主權財富基金、養老基金、捐贈基金、家族基金等。

那么,德弘資本此次“脫手”,是基金持有人想趕緊變現,還是圣農發展對資產的需求太強烈?