文|獨角金融 韓紫竹

編輯|付影

東莞銀行空缺近半年的“一把手”有了著落。

10月24日,東莞銀行發布公告稱,該行審議通過了新任董事長議案,同意選舉程勁松為董事長。程勁松的任職資格尚待銀行業監督管理機構核準。

同時,程勁松不再擔任該行副董事長、行長職務。在新任行長上任前,仍由程勁松臨時履行行長相關職責。

圖源:官網

程勁松自2014年底加入東莞銀行,已有近9個年頭,作為東莞銀行的老將,此次上任董事長之后的重要目標自然是離不開該行的IPO計劃。從2008年首次遞交材料至今,這條A股上市之路已經走了15年。今年9月,東莞銀行再度更新了《招股書》。

在IPO期間,東莞銀行的資產規模一直保持穩定增長,其營業收入和凈利潤也均逐年上升,但規模的擴大也加大了銀行對資本金的消耗。據《招股書》顯示,截至2023年6月末,東莞銀行的兩項資本充足率均低于行業均值,面臨補充資本的壓力。

此外,股權分散之下的88筆(截至2023上半年)股權轉讓以及代持公司聯系不上2名自然人股東“替簽”解除代持文件,對東莞銀行IPO存在一定的考驗。

因此,新帥上任后,能否加快東莞銀行的IPO進程,成為了業內關注的焦點。

01 “老將”程勁松

在東莞銀行任職近9年的程勁松,33歲時就做了副行長,在41-46歲期間,又從分行負責人升到了行長。

從中山大學行政管理碩士研究生畢業后,1992年7月程勁松到中國建設銀行東莞市分行做營業部見習行員,之后又做了人事科事員、科員、政工股股長等職位。

4年之后,程勁松去了中國建設銀行廣東省分行,歷任中國建設銀行廣東省分行人事科副主任科員,人事教育部主任科員,政工處副處長。2001年,33歲的程勁松升任為中國建設銀行東莞市分行黨委委員、副行長。

在41——46歲期間,程勁松又從中國建設銀行韶關市分行負責人升到了行長。

2014年12月程勁松加入東莞銀行。2015年開始在東莞銀行擔任行長,并連任近8年。程勁松上任行長后,東莞銀行的業績逐年增長。

據財報顯示,2016年,東莞銀行的營收為57.27億元,同比下降7.45%;凈利潤為19.07億元,同比下降0.57%。從2017年開始,東莞銀行的凈利潤有了較大起色。據財報顯示,2017年東莞銀行的凈利潤為21.31億元,同比增長11.49%,同期營收為57.55億元。

從2018年開始,東莞銀行開始了規模擴張。據財報顯示,2018年,東莞銀行營收突破70億元;2019年營收突破90億元;2022年,其營收成功突破100億元。期間該行凈利潤也一直增長,截至2022年末,東莞銀行的凈利潤為38.33億元。

截至2023年6月末,東莞銀行的營收為54.98億元,凈利潤為23.51億元,若下半年能保持住這個規模,2023全年凈利潤將步入新臺階。

02 沖刺上市15年未圓夢,有何隱情?

在東莞銀行營收規模擴大的同時,也加大了其對資本金的消耗。

據《招股書》顯示,2020年——2023年6月,東莞銀行的核心一級資本充足率分別為9.2%、8.64%、8.56%以及8.64%,與可比上市銀行(杭州銀行、長沙銀行、貴陽銀行、鄭州銀行、成都銀行、青島銀行、西安銀行)的同期均值為9.33%、9.63%、9.39%以及9.39%,均低于可比同行上市公司。

截至2023年6月末,東莞銀行的一級資本充足率為9.71%,可比上市銀行均值為10.6%。而該行的資本充足率為13.11%,略高于13.09%的同期可比上市銀行均值。

什么原因造成東莞銀行面臨進一步補充資本的壓力?東莞銀行在《招股書》中回應表示相對于上市銀行,本行的資本工具補充渠道受限,核心一級資本僅來源于留存收益,風險資產的快速增長加大對資本的消耗,但本行的各級資本充足率遠高于監管要求。

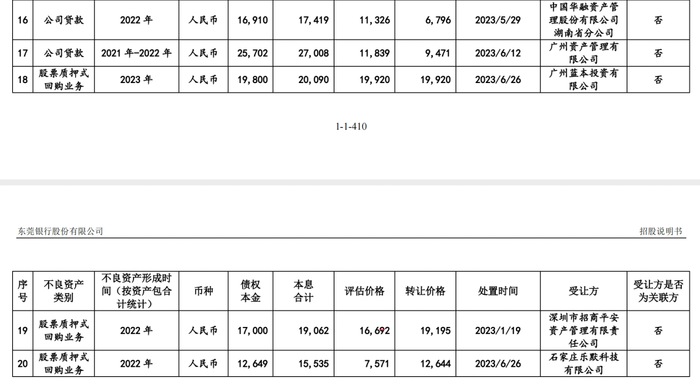

據《招股書》顯示,2020-2023上半年,東莞銀行不良資產率分別為1.09%、0.79%、1.1%和0.89%。另外,在2023年1月——6月期間,東莞銀行共有5筆轉讓處置不良資產記錄,累計評估價格為6.74億元,累計轉讓價格為6.81億元。

圖源:《招股書》

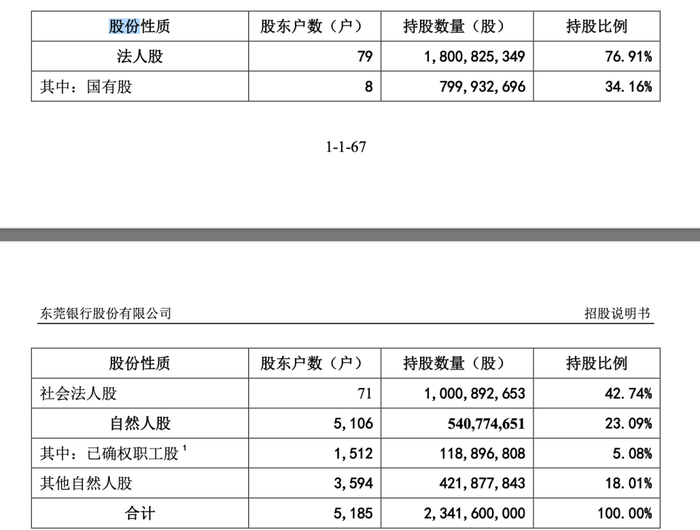

此外,東莞銀行目前沒有實控人且股權非常分散。截至2023年6月30日,該行總股本為23.42億股,股東戶數共5185戶。其中,法人股東有79戶,合計持有股份占該行總股本的76.91%,包含8戶國有股;自然人股東有5106戶,合計持股占比為23.09%。

圖源:《招股書》

值得一提的是,東莞銀行的股東確權情況存在大量未確認持有人股份。截至6月末該行未確認持有人股份有112戶,累計股份數量超6000萬股,占本行總股本的0.26%。這里面有106戶是未親自或委托他人辦理托管手續的自然人股東,還有6戶未親自或委托他人辦理托管手續的法人股東。

對此,東莞銀行表示,(這部分)比例相對較小,不會對本行的股權結構的穩定性產生不利影響。

截至6月末,東莞銀行產生了88筆股權轉讓,主要包括協議轉讓、公證繼承、離婚財產分割、司法拍賣等方式,其中,協議轉讓的受讓方均為本行原股東,其他均為新增。

在IPG中國區首席經濟學家柏文喜看來,東莞銀行的股權分散,可能會導致股東之間的利益很難達成一致,難以形成穩定的治理結構。同時,股權分散也會增加銀行的管理難度和成本,因為不同的股東會有不同的意見和利益訴求。

柏文喜還進一步表示,而沒有實際控制人,這種情況在許多上市的城商行和農商行中并不罕見,對于正在進行IPO(首次公開發行)的銀行來說,實控人和股權結構的狀態會對IPO有影響,但并不是決定性因素。這兩種情況不一定會阻礙銀行的IPO進程,實際上許多國際資本市場的投資者更傾向于投資股權分散、無實控人的公司,而行業監管部門也希望銀行擺脫一股獨大,以避免被大股東控制,甚至規定了單一大股東的持股上限比例,因為這樣的公司通常更加民主、透明,更加注重股東的利益和內部治理規則的建立與維護。

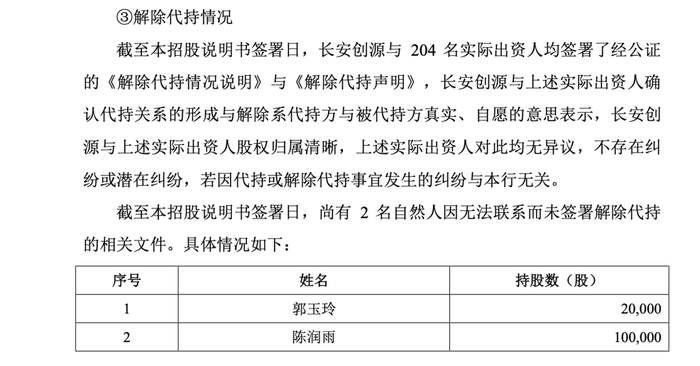

在東莞銀行解除與代持公司——東莞市長安創源商貿有限公司(下稱:“長安創源”)之間的股份代持之時,還出現了2名自然人股東聯系不上的情況(截至6月末)。

在東莞銀行成立之時,長安創源代177名實際出資人認購東莞銀行的1428萬股股份。期間,被代持人通過轉讓、增持、退出等變動,將原來的177名實際出資人變成了206人。之后,長安創源與204名實際出資人簽署了解除代持文件。

圖源:《招股書》

此前,均瑤乳業在IPO之時,一位手握67.5萬股份、占比0.1875%股權的股東也出現了無法聯系的情況,這位股東既沒有出席相關股東會,也不進行表決和簽字。實際上,這位“缺席”的股東正是均瑤乳業實控人、現任董事長王均金的親侄女,已故創始人王均瑤的親女兒——王瀅瀅。

一位業內律師表示,一般來說,企業上市這種重大事項需要出席股東大會的股東所持表決權的三分之二以上通過,由于王瀅瀅持股比例非常小,因此理論上來說不會影響上市。但由于王瀅瀅“不承諾”、“不簽字”等問題,可能會讓發審委對該公司予以特別關注,因此對于公司來說某種程度上也有一些不利影響。

和均瑤乳業不同的是,東莞銀行聯系不上的2名自然人股東股份占比極少,據《招股書》顯示,這2人分別為郭玉玲和陳潤雨,分別持股數量為2萬股以及10萬股,共累計12萬股,還有代持公司長安創源兜底。

針對此事,長安創源向東莞銀行出具了《承諾函》,承諾自本承諾出具之日自動解除與郭玉玲等兩人的股權代持關系,等聯系到兩人后長安創源將積極配合簽署。

此外,長安創源還表示,若郭玉玲等兩人對所持股數存在異議,將負責協調解決。解除代持后,如發生糾紛、異議等情況,也會負責協調解決。

廣科咨詢沈萌表示,代持公司僅僅是受委托代持,除非雙方的協議包括由代持公司代表真正股東,否則這個簽字并不能代表真正股東的意志。

柏文喜則認為,由于代持公司代簽了解除代持股權協議,可能會涉及到代持公司的信譽和法律風險。如果代持公司的信譽不佳或存在違法行為,則可能會對東莞銀行的聲譽和經營帶來負面影響。

03 多渠道補充資本金

為了更好的補充資本,加強流轉能力,東莞銀行一直在積極發行二級資本債。

截至目前,東莞銀行二級資本債券存續規模為90億元,在2020年——2023年上半年期間,東莞銀行持有的二級資本債的賬面價值分別為11.49 億元、18.84 億元、14.44億以及19.4億元,累計64.17億元。

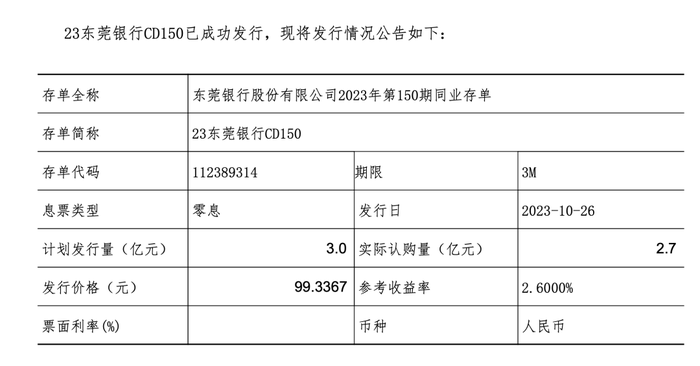

除此之外,為了穩定業績吸引更多大客戶,東莞銀行也發行了不少大額同業存單。據中國外匯交易中心披露的數據顯示,東莞銀行從10月初到26日,發行了實際認購超90億規模的大額同業存單。

圖源:中國外匯交易中心

而在《招股書》里,東莞銀行也表示,截至2023年6月30日,該行同業存單賬面價值為142.85億元,較上年末增加144.95%。

對于同業存單投資余額波動,東莞銀行進一步解釋稱,主要是本行結合利差收入需求等適當調整投資策略及資產結構,適度建倉并加強流轉所致。

東莞銀行也在《招股書》中表示,上市擬募集的84億資金,在扣除發行費用后,將全部用于補充資本金。

截至2023年6月末,東莞銀行的資產總額為5728.68億元,在廣東省城市商業銀行中位列第2名,和27家已上市的城農商行相比,東莞銀行的資產規模僅次于蘇州銀行,并在青島銀行之上,位列第15位。

截至2023年6月末,東莞銀行的負債總額為5341.18億元,同期資產完全可以覆蓋負債,現金流也比較充足,同期現金以及等價物余額為101.23億元。

柏文喜表示,通過上市融資正好可以補充資本金、降低負債率、增加現金儲備的同時提升公司下一步的融資能力,對改善該行的基本面是有根本性作用的。

如今,東莞銀行的IPO審核仍處于新受理狀態,當新董事長上任后,又將如何帶領這家城商行提高自身的“造血”能力?評論區聊聊吧。