文 | DoNews 曹雙濤

編輯 | 楊博丞

今年以來,美的資本動作頻繁。

繼4月份重啟美智光電上市計劃,7月份拆分旗下子公司安得智聯上市外。10月份,美的第三次臨時股東大會審議通過了公司發行H股股票并在香港聯交所上市方案。

據悉,美的登陸H股后所募集資金將用于包括但不限于)進一步拓展國際業務、加大研發投入以提升科技能力、補充營運資金等用途。

但這非是美的首次登陸港股,早在2004年時,美的就曾收購在香港上市的華凌集團。2007年美的機電產業借殼華凌集團在香港上市,隨后更名為威靈控股,后來美的集團又將威靈控股私有化。

除此之外,美的也在加速推進并購之路。今年2月份,美的集團耗資8.28億元繼續增持科陸電子的股票。定增完成后,美的集團將持有科陸電子22.79%的股份,成為其控股股東。

6月份,合康新能發布公告稱,擬向間接控股股東美的集團發行股票,募集資金不超14.73億元,用于電氣設備業務能力升級項目、光伏產業平臺項目、信息化系統升級項目以及補充流動資金。

那么,為何當下的美的會選擇重新港股以及加速推進“A拆A”的步伐呢?尋求多元化業務布局的美的,后續轉型的業務又能否成為美的“第二增長曲線”?

一、美的借助并購打造的商業帝國

2012年美的創始人何享健交棒方洪波后,外界傳言,此后十年里,何享健包括其子何劍鋒很少參與公司日常事務。以方洪波為首的職業經理人和高管團隊深知自身所承擔的職責。即在每個經營年度中,通過選擇正確的戰略,進而確保企業日常經營活動的成功。

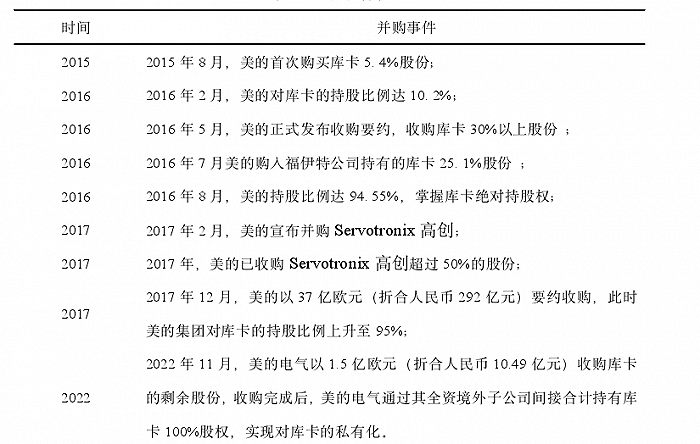

基于此,2013年到2019年期間,美的先后完成對小天鵝、庫卡、東芝白色家電、CLIVET、eureka 等企業的并購。這一時期的并購,本質上為了幫助美的更好擴充品類、進軍全球化,以夯實家電主業。

其中,小天鵝為國內首家制造出全自動洗衣機的品牌,曾5年蟬聯國產洗衣機銷量冠軍;日本東芝為百年企業,具有較強的技術創新能力;CLIVET是意大利中央空調公司,在中東和北非市場份額相對較大;eureka則是瑞典老牌電器龍頭伊萊克斯旗下的知名吸塵器品牌。

而美的選擇并購庫卡和Servotronix高創的原因在于,以冰箱、洗衣機、空調為代表的白色家電,從生產端到銷售端對人力依賴過重,屬典型的勞動密集型行業。但國內日益加深的老齡化、行業從未熄火的價格戰、技術持續升級對產品創新能力的高要求,均在要求美的需對產業鏈進行重組和拓展,以增強自身競爭力。

但此時國內機器人產業并不成熟,重研發、重資金、重人才投入下,進入壁壘又相對較高,且成功率無法得到保障。基于此,美的選擇跨國并購。

圖源:公開信息整理

持續并購補齊自身短板下,美的營收從2012年的1027億元,增至2022年的3457億元,同期凈利潤則從61億元增長至298億元。換言之,方洪波主導美的十年里,美的營收和凈利潤分別實現近3倍和近5倍增長。

同時和格力相比,美的主營結構更加多元化。2022年美的和格力空調業務收入分別為1506.43億元和1348.59億元,占同期營收比重分別為43.8%和71.36%。

但硬幣的另一面卻是,因持續并購對美的資金要求較高,這讓美的資產負債率一直維持較高水平。其中,2017年到2019年,美的資產負債率分別為66.58%、64.94%、64.40%,同期行業均值則分別為60%、59%、59%。

2018年以后,國內地產行業持續承壓。家電作為地產后周期產業,自然受到沖擊。奧維云網數據顯示,2019年家電市場全品類的零售額規模同比下降4.3%至6365億元,這也是自2012年以來國內家電市場銷售規模首次負增長。

2020年年初疫情所帶來的不確定性,更是讓家電行業雪上加霜。為尋求多元化業務布局和轉型發展,美的加速推進并購之路:

- 2020年美的完成對北京合康新能股份有限公司的收購,意味著美的正式進入新賽道。

- 同年12月,美的完成對電(扶)梯研究、設計、制造、銷售等方面處于行業領先地位菱王的收購。

- 2021年2月,美的以22.97億元的價格收購萬東醫療 29.09%的股份,標志著美的正式進軍醫療行業。

- 2022年4月,美的宣布收購武漢天騰動力55%股權,意味著美的工業技術正式進入“綠色兩輪出行”市場,擴大在智慧交通產業的版圖。

- 同年5月,美的宣布收購科陸電子設備30%的股份,這標志著美的正式進入新能源領域。

- 2023年,美的收購動作仍在繼續。

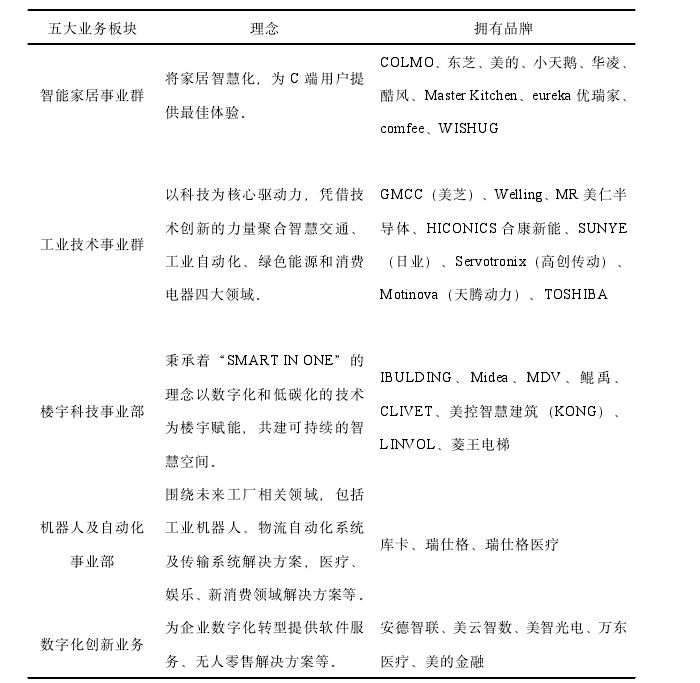

對于這些收購業務以及后續發展方向,方洪波在去年市場傳聞的美的裁員50%的傳聞中曾指出,ToC業務保留家電核心品類,母嬰、寵物電器等品類優化,且后續ToC業務重點為轉型升級、結構優化、加強海外。

ToB業務,保留“四大四小”核心業務,其它關停關轉。四大業務是指,機器人以及自動化、樓宇科技、新能源汽車零部件、儲能。四小業務則是以萬東醫療、安得智聯、美云智數、美智光電等四個實體公司所構成的四類業務。ToB業務,后續將堅定轉型步伐。

換言之,當下美的正構建一個橫跨家電、新能源、儲能、樓宇科技等多業務領域的龐大商業帝國。

圖源:美的集團公告

二、A拆A的本質:實現阿米巴管理

從上述也不難看出,美的四大業務更強調長期利益投資導向,屬長期宏觀戰略業務。四小業務則幫助美的實現資產更具體化,更便于要素的優化配置。

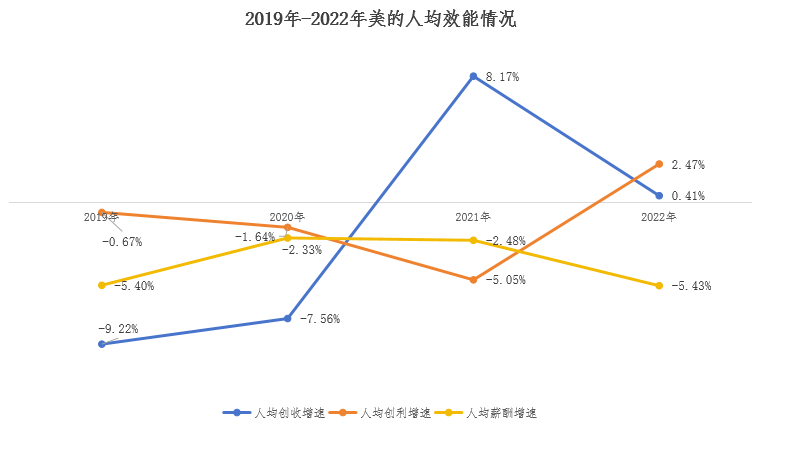

但和美的此前收購“同行”橫向收購不同的是,“跨行”收購因同時牽扯高層戰略規劃和制定、團隊融合、業務融合等一系列問題。上述問題的存在,給美的內部造成內耗的同時,也讓其人均效能一直下降。

以2018年為基數,結合美的近幾年財報中公布的數據來看,2019年至2021年美的人均創利增速均為負值。2022年美的通過大規模裁員,情況雖有所好轉,但增速仍處在較低水平。

圖源:基于美的財報整理

另對標其他企業來看,一家大型集團業務逐漸增多后,往往很容易出現決策鏈條變長,對市場反應遲緩等問題。以被美的收購的東芝為例,自20世紀90年代,東芝逐漸從家電企業轉型到橫跨能源和基礎設施,社區解決方案,醫療衛生,電子設備等多業務的集團。

但從東芝的組織結構圖也不能看出,東芝的決策鏈條冗長,而且受日本下級對上級絕對服從的企業文化影響,東芝在2015年也被財務造假事件。2008年財年到2014財年,整整7年的時間財務造假,涉及東芝4大業務部門,虛報利潤高達1562億日元。

該事件不僅導致東芝市值從2015年的1.88萬億日元,暴跌至2016年年底的1.1萬億日元,暴跌比例接近40%。而且消費者信任危機下,東芝多款產品銷量也迎來暴跌。

因此當下美的也需通過A拆A模式,來解決上述問題。因為“A拆A”的本質就是,經濟性中提到阿米巴管理模式。

這一模式強調化整為零,讓每一個微小的組織都作為一個獨立的營運中心、生產中心和利潤中心。同時也能和企業的經營哲學、經營會計進行管理,進而幫助企業形成系統競爭力,更好地參與到市場競爭中。

而且這一模式在推行量化賦權時,遵循基本的規律,從上到下,由大到小,逐漸分層推進,進而幫助企業提高人效。

從這一角度來看,美智光電在2021年6月首度沖擊A股,但因合規性、獨立性與同業競爭情況等問題,經歷了三輪問詢之后,最終公司在 2022年7月21日主動撤回了IPO 申請。

另外,在2020年到 2022年,美智光電的主營業務毛利率分別為 23.28%、27.72%及32.34%,三年時間僅增長9.06%,遠低于同一時期同行可比公司,但仍要重啟美智光電上市的原因。

且推動美智光電和安得智聯拆分上市僅是開端,后續美的將推動更多業務獨立上市。當然是否能夠完成上市,以及上市的股價表現,仍需市場來檢驗。

不僅是美的,今年以來包括阿里提出的1+6+N戰略,對業務進行拆分,且要求各業務獨立上市。以及不少上市公司將旗下優質核心資產拆分尋求上市,本質上均是在借助阿米巴管理模式,應對當前市場環境的改變和后續的不確定。

三、方洪波能否打造更多“方洪波”?

為在美的內部更好推動阿米巴管理模式,方洪波在2023版美的《致股東》中寫道:2023年美的經營原則是穩定盈利,驅動增長。要破除體制化傾向,放權到位,把有企業家精神要素的人找出來,激發有企業家精神的人,去建立和強化美的企業家精神的密度,建立內部企業家群體,讓他們帶領團隊來實現美的新的突破。

言外之意是,方洪波想在美的內部培育出更多“方洪波”,進而支撐美的多元化業務布局。

雖說如上文所述,方洪波帶領美的發展的十年,的確是將美的推至新的高度。但當下四小業務的負責人,美的內部是否有更多“方洪波”。以及能否通過較高薪酬,引入更多“方洪波”,這均需時間來驗證。

更現實的問題是,隨著美的A拆A 的推進,其內部也需同時解決諸多問題。比如拆分后上市公司利益和集團整體利益,如何抉擇?四小業務部組織結構如何靈活應對市場變化、“銷售額最大化、費用最小化”的經營原則如何持續貫徹?“四小業務”內部如何快速培養出一批“與企業家理念一致的人才”“四小業務”的日常經營如何保證“循環改善”等等。

相較于四小業務而言,四大業務面臨的挑戰更大。其中汽車零部件業務,此前美的在股東大會上回復投資者相關問題時就提到,威靈汽車前期需要大量研發投入,目前與華為、“蔚小理”、大眾等車企有合作,雖然去年營收增長5倍,但仍是虧損,預計待規模增長后會帶來利潤。

儲能業務雖因借助儲能削峰填谷技術,能解決峰谷用電負荷不匹配問題。借助電力輔助服務,能讓電網的穩定性提高。通過儲能系統地存儲和釋放能量,提供了額外的容量支撐,吸收過剩電力、減少“棄風棄光”以及即時并網。

據中國化學與物理電源行業協會預計,2026年全球便攜式儲能的市場規模或將達到912.9億元,年復合增長率為52.3%。

但因現有儲能項目收益模式依然面臨著市場規則不明確和過剩抵消電力資產的挑戰。同時,由于電化學儲能電池多為鋰電池,但安全問題也并沒有根本性解決方案,這讓國內儲能商業化仍面臨著不少難點。

更現實的問題是,當前格力、海信、海爾等家電企業紛紛從自身優勢出發進行業務擴張,但家電企業圍繞TOB仍未形成規模經濟。方洪波此前在2022年度股東大會上也坦承,美的從家電升級到新的產業,這中間需要穿越一定的產業周期。

換言之,這些產業穿越產業周期下,美的若想建立核心優勢。既要加大對原有收購企業研發的投入力度,也要加速收購步伐,補齊這些企業自身所存在的短板。

據美的今年一季度財報顯示,美的集團的貨幣資金為589.75億元,占總資產的13.37%。資產負債率為63.40%,流動比率及速動比率均大于1,意味著美的的短期償債能力較強。但“既要”“也要”之下,美的面臨的現金流壓力可想而知。

因此美的此時重回港股,實則是想借助自身在港股的影響力,擴充人才隊伍,引進全球人才,提高科技創新能力,更好地推進全球化。并且借助ToC業務的現金流,支撐ToB四大業務的發展。

但這個世界唯一的變化就是不變化,唯一的確定性就是不確定性。不知美的下的這盤大棋,其內部是否真正做好了應對各種不確定因素的風險準備呢?