文|子彈財經 段楠楠

編輯|蛋總

美編 | 倩倩

審核 | 頌文

10月7日晚間,中秋、國慶長假結束后又恰逢周末,全球主要資本市場都在休市,中國資本市場比較平靜。此時,一份來自上交所的公告打破了這份寧靜。

公告稱,已經完成注冊且準備在10月9日申購的浙江國祥制冷有限公司(以下簡稱“浙江國祥”)暫停發行。

在A股長達30年的歷史中,申購前被緊急叫停的企業并不多,上一家相似情形的企業還是大家熟知的螞蟻集團。

針對浙江國祥IPO被緊急叫停事件,上交所連夜召開記者發布會回應了投資者關注的問題。上交所表示,浙江國祥暫停發行主要是因為發行定價過高以及存在“同一資產二次上市”等情況需要核實。

從浙江國祥過往的發展歷程來看,可謂是“問題多多”。此次暫停申購的背后,究竟藏著哪些問題?

1、董秘變身大老板,“最強打工人”逆襲

上世紀60年代,出生于浙江省金華市東陽市的陳和貴,在中國臺灣創辦了國祥機械冷凍公司。

彼時他剛滿40歲,在事業上干勁十足,又乘著時代發展的東風,很快便將公司發展成為中國臺灣最大的工業冷凍和空調設備制造商,因此被外界稱為“制冷大王”。

1993年,陳和貴與浙江省企業合資創辦了浙江國祥制冷工業有限公司(以下簡稱“國祥制冷”),這也是現在浙江國祥的前身。

恰逢此時,中國經濟快速騰飛,空調等制冷設備走進老百姓家中,國祥制冷快速發展,并在2003年成功上市,成為A股第一家臺資背景的上市企業。

上市后,國祥制冷便開始上演“業績變臉”,企業很快陷入虧損。2006年,年屆80的陳和貴將持有國祥制冷的股權轉讓給其子陳天麟,但陳天麟并未讓國祥制冷起死回生。

由于連年虧損,國祥制冷在2009年被帶帽,變為*ST國祥(實施了退市風險警示),2009年,國祥制冷籌劃重組,陳天麟將其持有的股權轉讓給華夏幸福。

2011年,華夏幸福借殼國祥制冷成功登陸A股。就這樣,空調制冷設備公司國祥制冷搖身一變成為了一家房地產公司。

由于華夏幸福主營業務為房地產,并無意空調設備業務經營,在2012年以8000萬元的價格,將該資產轉讓給陳根偉、徐士方夫婦,彼時該項業務評估凈資產為7315.93萬元。

有意思的是,陳根偉曾經是國祥制冷的董秘,是地道的“打工人”,數年時間變身成為公司大老板,成功逆襲。

不過,對于曾經的“打工人”陳根偉而言,8000萬元的資金并不是小數目,為了籌集這筆錢,可謂是“煞費苦心”。

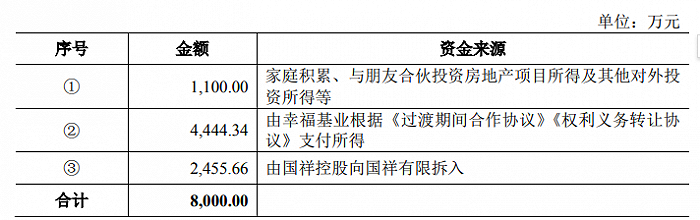

招股書顯示,最后籌集的8000萬元中僅1100萬元來源于家庭積累資金,其余資金均來自第三方。其中4444.34萬元來源于華夏幸福,另外2455.66萬元由陳根偉控制的國祥控股向此次并購對象國祥有限拆借而來。

圖 / 浙江國祥招股書

轉讓完成后,陳根偉、徐士方夫婦透過國祥控股間接持有浙江國祥50.98%的股份,通過德爾塔投資、博觀投資、厚積投資合計控制公司65.33%股權,為實際控制人。

在陳根偉接手浙江國祥以后,公司經營情況有所改善。2014年,浙江國祥的歸母凈利潤達4333萬元,較前幾年有明顯改善。

2015年,浙江國祥順利在新三板掛牌,但在掛牌期間浙江國祥因為資金被關聯方違規占用且并未披露,公司及公司董事長陳根偉被證監會處以警示處罰。

在新三板掛牌期間,浙江國祥便謀求在上交所主板上市,并在2016年12月首次向上交所遞交招股說明書,但并未完成上市。

2018年1月,浙江國祥申請在新三板摘牌,并在當年2月在股東大會上成功通過終止掛牌的議案。

2020年,在科創板推出不久后,浙江國祥將目光投向了科創板。但在監管層現場抽查后,次年,浙江國祥撤回科創板上市申請。

2021年,浙江國祥轉到上交所主板,并在2023年6月成功過會,又在8月成功注冊。可以說,經歷了600多天,曾經退市的國祥制冷再一次回到大眾眼前。

有意思的是,當初借殼上市的華夏幸福已從千億市值房企變成了市值僅80多億元的企業。10余年過去,昔日的重組雙方一個向左,一個向右。

2、上市后業績變臉,浙江國祥或將重蹈覆轍?

此次浙江國祥IPO被叫停,監管層和媒體關注的重點是公司存在“同一資產、二次上市”的行為。

從現有的監管規則來看,同一資產、二次上市的行為并未禁止,因此浙江國祥得以僥幸過關。

不過在以往案例中,同一資產、二次上市存在被否的先例。2020年3月25日,醫藥企業延安必康宣布將旗下子公司九九久科技分拆上市。

九九久科技曾在2010年5月首發上市,后在2015年12月被延安必康借殼上市。此次分拆上市,屬于同一資產、二次上市的情形。

對此,相關法律人士也曾表示:現有規則體系下,同一資產、二次上市的行為并無不可,但監管層仍對此類問題重點關注。后因為延安必康被立案調查,該公司分拆九九久科技上市的事項以失敗告終。

在浙江國祥IPO過程中,監管層曾就同一資產、二次上市對公司發出問詢。在回復函中,浙江國祥列舉了川儀股份為案例,表示市場存在同一資產、重復上市的案例。

根據現有的規則,當時由于經營環境差導致退市,之后企業勵精圖治將經營情況改善再次上市并非不行。

但這對于浙江國祥而言并不適用,在2003年第一次完成上市后,公司2004年就開始業績變臉虧損、2005年又接連虧損。此后多年,公司業績都不好,直到2011年公司才完成賣殼重組。

對于一家企業,偶爾的虧損尚能歸咎為行業環境較差,但連年的虧損,核心還是企業的產品競爭力差以及公司管理層的平庸。

此次遞表的浙江國祥,業務與當年并無太大區別,且管理層基本都是當初的原班人馬。在此背景下,無人能保證公司成功上市后業績是否會變臉。

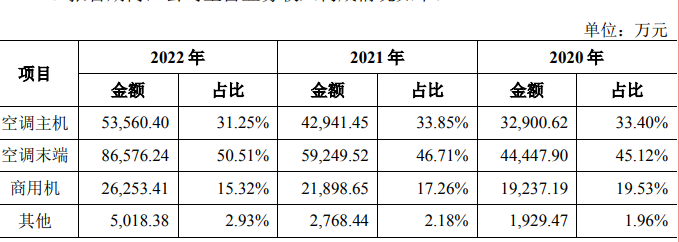

從浙江國祥主營產品收入來看,公司絕大部分收入均來源于空調及相關產品。公司主要客戶來自生物醫藥、新能源、半導體等領域。

2022年,公司來自新能源方向客戶收入爆發,前五大客戶有3家是新能源客戶,且來自前五大客戶收入較2021年增長近3倍。

圖 / 浙江國祥招股書

可以預見的是,未來新能源增速會下滑,且中央空調屬于耐用品,公司這方面收入增速會減少甚至下滑,相較于競爭對手麥克維爾、開利等公司,浙江國祥競爭力不強,規模也較小。

隨著房地產市場下滑,美的、格力等空調巨頭銷售數據都不景氣,以此來看,不排除浙江國祥上市后業績下滑的可能性。

3、發行市盈率過高,承銷商、公募基金是幕后推手?

「子彈財經」注意到,除同一資產、二次上市的問題被監管層和媒體關注外,浙江國祥發行定價過高也備受質疑。

此次IPO,浙江國祥發行定價為68.07元/股,發行市盈率高達51倍。

以空調龍頭企業格力電器為例,公司動態市盈率僅為8倍左右,美的集團也僅為10倍左右。即便是浙江國祥在招股書列出的可比公司盾安環境,其動態市盈率也僅為17倍左右。

因此,浙江國祥高達51倍的發行市盈率很明顯存在高估。

「子彈財經」發現,浙江國祥能以如此高的市盈率發行,背后少不了承銷商和資本的推波助瀾。

在全面注冊制實行后,上交所主板IPO企業放開了23倍市盈率的限制,相關企業能以高于23倍市盈率發行。而發行定價越高,相關發行人募集的資金越多,承銷商拿到的費用就越高。

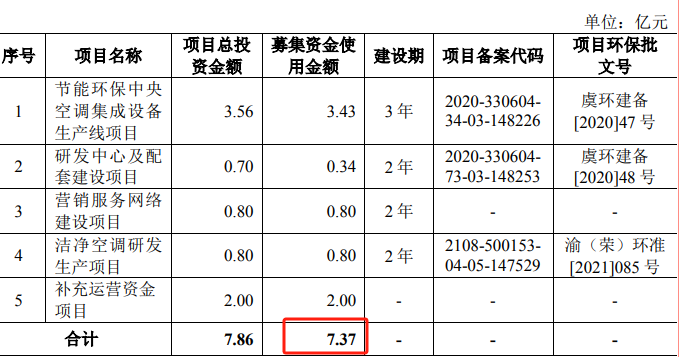

以浙江國祥為例,在招股書中,浙江國祥計劃募資7.37億元,但由于發行定價過高,該公司實際要募集23.84億,超募16.47億。

若按此推進落實,浙江國祥將付出2.8億元發行費用,其中大部分將落入承銷商東方證券口袋里。

圖 / 浙江國祥招股書

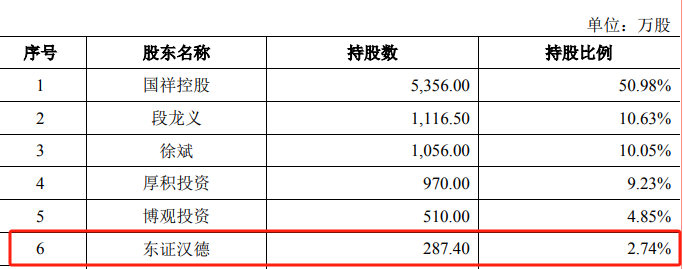

除此之外,東方證券全資子公司持股企業東證漢德持有浙江國祥發行前2.74%股權,且東方證券與浙江國祥控股股東國祥控股關系匪淺,存在合伙持有其它公司股權的情形。

圖 / 浙江國祥招股書

在利益推動下,東方證券不排除有推高浙江國祥估值的嫌疑。

另外,資本也是推高浙江國祥定價的“幕后黑手”,在浙江國祥詢價過程中,共有733家投資者參與詢價。

絕大部分公募報價在73元/股左右。頭部公募基金嘉實基金報價高達81.94元/股,而金鷹基金報價更是高達92.52元/股。

在公募機構輪流哄抬下,浙江國祥發行價格也被推高至68.07元/股。

作為資本市場的“穩定器”和“壓艙石”,公募基金投研能力毋庸置疑,連普通投資者都能看出浙江國祥存在明顯高估,公募基金不可能看不出來。

在明知高估后,公募基金仍以如此高的價格進行報價,一旦破發,公募基金參與申購的資金也將出現虧損。這也反映出公募基金在新股申購上并沒有珍惜基金投資者的資金,如此行為無疑讓眾多基金投資者感到心寒。

在監管層的干預下,浙江國祥IPO被緊急叫停,一場資本鬧劇暫時落下帷幕。然而,事情并未結束,上交所將對浙江國祥進行專項核查。

不可否認的是,在現有規則下,像浙江國祥“二次上市”事件依然有再上演的可能性,這需要相關監管部門進一步加強約束。

更重要的是,發行人、承銷商、公募基金聯合推高企業發行估值的行為,不僅會損害投資者的利益,更不利于中國資本市場長期穩健的發展,這也是整個資本市場需引以為戒的事。