文|DataEye研究院

近來,傳奇IP新聞不斷:

昨天,愷英網絡與世紀華通簽署戰略合作協議。合作內容包括傳奇IP。

9月底,盛趣游戲獲得傳奇系列IP中國大陸完整獨占權后,不少知名游戲廠商都透露出了尋求合作的意向。其中,中旭未來(貪玩游戲)、三九互娛、三七互娛等廠商已從盛趣取得了第一批小程序游戲的完整正版授權。這是傳奇IP進入中國23年來,首次正式進軍小程序領域。

三七、貪玩、三九、愷英集體獲得IP授權。傳奇,特別是傳奇小游戲,又要卷起來了?

一、多款傳奇類小游戲表現突出,但IP授權“卡脖子”

近來,小游戲卷IP的趨勢,較為明顯。以10月9號微信小游戲暢銷榜為例,《青云訣之伏魔》(青時)、《仙劍奇俠傳之新的開始》(愷英)、《葫蘆娃大作戰》(大夢龍途)、《天龍八部榮耀版》、《新斗羅大陸》、《夢幻西游網頁版》(網易)都在60名以內。

然而,具體到傳奇類小游戲,目前60名以內的《魔神之戰》《皓月屠龍》《狂龍怒斬》《天眼傳奇》《龍焰戰爭》《赤血屠龍》,IP授權都是迷?

IP授權問題,一直是傳奇賽道最大掣肘。畢竟,近年對游戲版權問題的訴訟,屢見不鮮。中小廠商可以在灰色地帶“搶跑”,但大廠則樹大招風。

三七、貪玩、三九獲盛趣正版授權。意味著傳奇小游戲走出無授權的灰色地帶,頭部廠商可以“放開手腳”。

也意味著傳奇小游戲買量投放,將迎來大資金下場狂卷。

傳奇IP小游戲,是一塊不錯的蛋糕,但也不容易吃到。

這一市場,優劣并存。

二、DataEye預計:傳奇微信小游戲年流水或達12億

優勢方面,先說結論:DataEye研究院預判斷,傳奇小游戲,還有較大市場潛力,且驗證過了,大廠突圍成功率較高。DataEye研究院預計2023年,傳奇微信小游戲市場流水規模,約12億。

以下是定性、定量具體分析。

(一)定性分析

1、目前傳奇類小游戲產品相對APP不多,且還沒有正版IP的產品;

2、傳奇題材更是已經非常成熟了,傳奇類玩法小游戲也驗證過了,有大量成功的先例,大廠新游“撲街”的風險不大;

3、小游戲賽道目前比較依賴買量投放獲量(傳奇類更是如此),而三七、貪玩、三九等擅長買量廠商有優勢。

4、ADX數據顯示,微信小游戲中,近30天買的多的傳奇小游戲,主要集中于前3款。從第4款開始,投放的素材量斷崖式下滑,是明顯的另一梯隊了。總體而言目前素材榜上,大廠不多。

綜合以上四點,DataEye研究院預判斷,傳奇小游戲,對擅長買量的頭部廠商,還有較大市場潛力。

(二)定量估算

根據GameLook對騰訊二季度財報的報道:財報回答環節,騰訊高管稱“小游戲對社交網絡和在線廣告貢獻比例,還在個位數百分比”和250億元廣告收入計算,取中位數5%,二季度微信小游戲收入規模可能在12億元上下,粗略換算一年收入規模為50億。考慮到微信小游戲納入騰訊財報的口徑為凈收入而非流水,換算成與游戲公司分賬前的流水,微信小游戲或許已是一年流水過百億的大生意。

僅微信小游戲,一年就是百億的流水大盤。其中,傳奇小游戲占比多少呢?

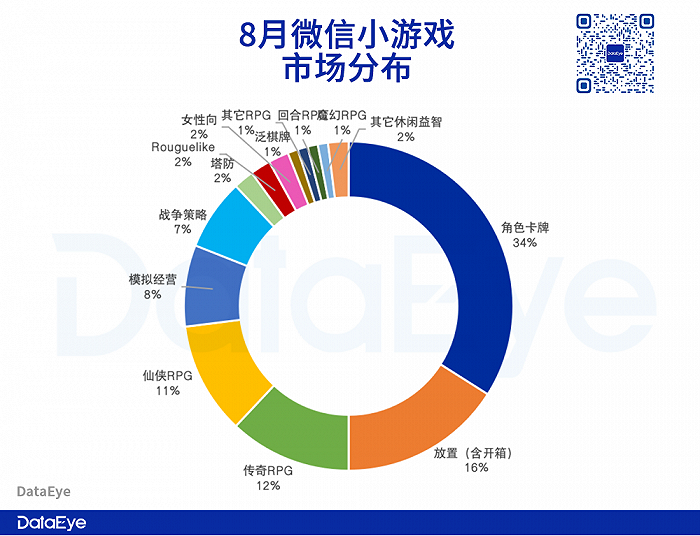

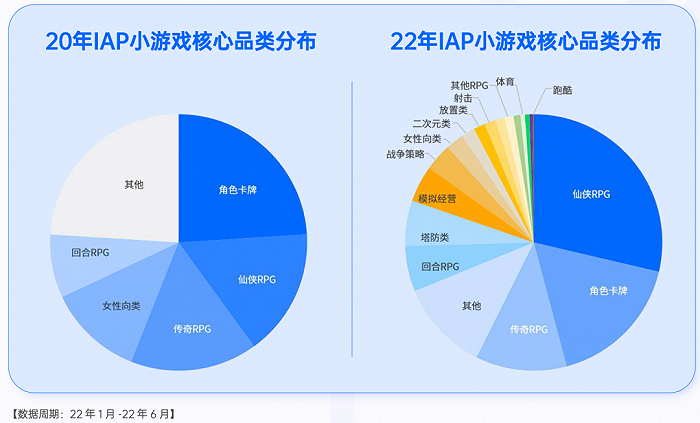

根據DataEye 8月微信小游戲市場分布數據,傳奇占比12%。

另根據騰訊廣告聯合DataEye研究院去年發布的《2022微信小游戲增長白皮書》數據,2022年上半年IAP小游戲核心品類分布中,傳奇占比也大約是這個比例。

如果以該比例粗略估算,傳奇微信小游戲年度流水至少12億。(由于小游戲一直在高速增長,且傳奇一直受IP授權掣肘,如此估算是較保守的)

根據2020年伽馬數據發布《“傳奇”IP影響力報告》指出,《傳奇》在20年已經創造超900億流水。也就是每年45億。

相對此前一年45億流水的IP規模,傳奇微信小游戲今年12億流水,可以說是很不錯的蛋糕。

三、行業問題:依賴買量,內容單薄,玩家多為存量

(一)從玩家/受眾的角度看

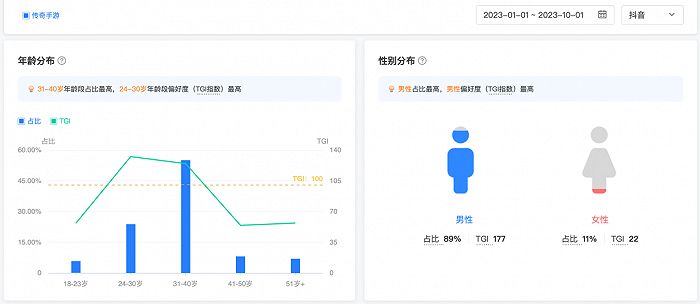

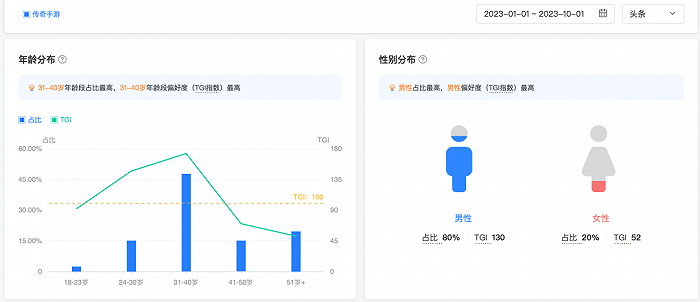

巨量算數顯示,今年來前10個月,“傳奇手游”關鍵詞的關聯受眾,在抖音上31-40歲占55.1%,男性占89%;在今日頭條上,31-40歲占47.7%,男性占80%。

而偏年輕的18-24歲受眾,抖音、頭條分別占比5.74%、2.44%。24-30歲分別占22%、15%。總體而言,傳奇受眾群體相對固定,主要是中年男性。“年輕化”用戶有,但不算多。

(二)從游戲產品的角度看

從APP到小游戲,傳奇的吸引受眾的核心內容,并沒有太大改變。反而在小游戲端,其內容豐富度、可玩性,還有所減少。這對產品的留存、長線運營反而是比APP更大的挑戰。

別忘了,小游戲也是需要版號的。而自從版號恢復發放后,獲得版號的傳奇游戲屈指可數。這意味著,傳奇小游戲的未來,必然是APP轉小游戲的精品化、長線運營。很難有改變賽道級別的新游(老游戲如改變內容需要重新申請版號)。

但傳奇?精品化?總讓人想象不到能走多遠、方向在哪。

事實上,此前傳奇小游戲早已狠狠地卷過一輪了,其中的代表產品就是貪玩的《原始傳奇》微信小游戲。

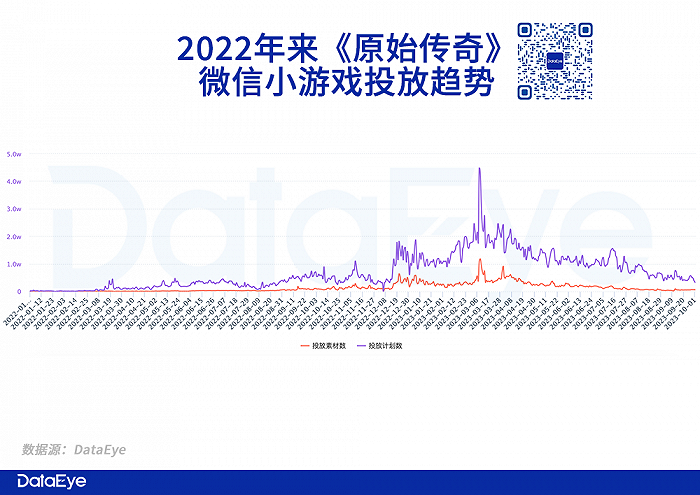

ADX數據顯示,該游戲從2022年初開始買量投放,目前雖然投放下滑但仍在持續小幅投放,已經算非常長線的了。

不過,目前該游戲已經在微信小游戲暢銷榜TOP100里“失蹤”(一共就展示了100)。

(三)從游戲獲量的角度看

眾所周知,傳奇賽道過于依賴買量投放。

從頁游到APP到小游戲,賣點無非也就是懷舊、裝備靠打、攻速、合擊、打金等等老一套。傳奇小游戲,除了多一個“即點即玩、無需下載”賣點之外,沒有新體驗。

“即點即玩、無需下載”,確實能快速轉化更多的泛用戶。DataEye研究院了解到,目前小游戲RPG用戶單價,大約是幾十元/A。遠低于APP的數百元/A(蘋果端)。

較低的獲量門檻、成本,伴隨的是:易獲量、低留存高流失、低ARPU,快速“洗”用戶池。疊加傳奇小游戲難做差異化,這意味著,當大廠通過買量卷起來的時候,很容易形成相互傾軋,涸澤而漁,存量玩家反復洗。演變成赤裸裸的資本之爭。

此外,小游戲ARPU本就低,如今還要給IP授權的費用,更是雪上加霜。

回顧過往,ADX數據顯示:傳奇微信小游戲素材大盤,在經過今年上半年的高峰后,6月開始呈現下滑趨勢——卷不動了。

三七、貪玩、三九、愷英此后如果頂著“正版IP授權”入局/再次入局,能再卷起來嗎?

四、三七、貪玩、三九、愷英的小游戲“傳奇夢”

他們雖然都已取得IP正版授權,但處境、目的各不同。

(一)三七:聚焦MMO,“重新撿起”傳奇

2018年,三七互娛明確MMO、模擬經營、卡牌、SLG四條主要賽道。2023年,三七互娛依舊堅持這四大賽道。其中的MMO,三七更傾向于仙俠/玄幻/魔幻,且熱衷于IP,典型如《凡人修仙傳:人界篇》《斗羅大陸:魂師對決》《云上城之歌》,韓國的《 M》(英文:Devil M) 。

2023年,三七的兩款SLG新品《亮劍》《霸業》的折戟,導致三七更聚焦MMO。

此次獲得傳奇小游戲正版授權,可以說是三七進一步聚焦IP MMO。但對于傳奇題材,算是“重新撿起”。

近些年,三七旗下傳奇游戲沒有特別出彩的產品。但如果時間回撥到2015年,三七互娛的《傳奇霸業》(有正版授權)請林子聰來拍的一系列廣告,相信無人不知。廣告上線后80天內《傳奇霸業》流水突破3億。

三七重拾傳奇,可以說是希望重現往日傳奇榮光。

(二)貪玩、三九、愷英:深耕傳奇,不得不獲授權

相比三七的主動選擇聚焦,貪玩、三九、愷英大概率是被動選擇。

這些年,貪玩、三九、愷英持續深耕傳奇賽道,一定程度依賴該題材。他們獲得正版授權的意義,更重大、更關鍵,可以說是安身立命之本。

典型如貪玩。中旭未來(貪玩)的招股書顯示,為公司貢獻營收的主力仍是《傳奇》類游戲,包括《原始傳奇》《古云傳奇》《國戰傳奇》等。中旭未來的財務數據顯示:近三年來,中旭未來凈利率僅在10%上下浮動,低于三七互娛、完美世界等廠商。凈利率低,主要因為營銷及推廣開支高,包括網上流量獲取費、線下營銷開支及明星代言費。在傳奇APP獲量低效的情況下,轉戰小游戲是明確出路。

三九也主營傳奇,其官網顯示,主推游戲均為傳奇系列。不過三九互娛今年大手筆買量,加投《熱血江湖》,一定程度緩解對傳奇IP的依賴。

愷英雖然也依賴傳奇,但近期《仙劍奇俠傳之新的開始》小游戲崛起,體現出了愷英對老IP+小游戲的組合的把控,這也讓愷英在小游戲領域積累了經驗。

卷正版傳奇小游戲,恐怕這幾家都會肉搏。

(三)傳奇重新擁抱買量

這幾家雖然處境不同,但殊途同歸:買量大廠入局正版傳奇小游戲。

買量和傳奇,可以說是相互成就的雙胞胎。可近年,傳奇APP買不動的常態下,小游戲還有卷的空間嗎?

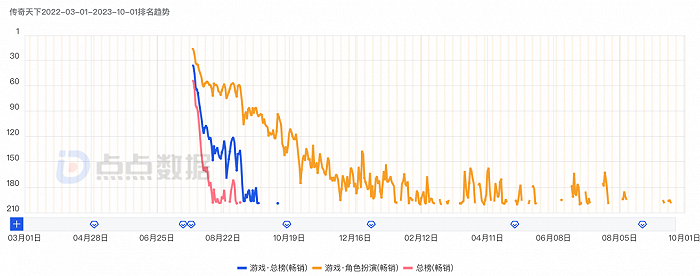

事實上,傳奇獲量,這些年經歷過效果型視頻營銷、效果型直播、品牌內容/品效合一、私域KOC等等多種嘗試。2022年Q2出現了傳奇抖音直播熱潮。同年Q3在產品方面還出現了正版UE4手游《傳奇天下》。很遺憾,根據點點數據,該游戲不到2個月時間,就跌出了iOS暢銷榜(總榜)200,在iOS角色扮演暢銷榜的子分類,也是持續下滑。

但目前,基本可以斷定:懷舊產品+買量投放,仍然是最可行、最高效的組合,其它營銷方式都是配角。

如前文所言:傳奇的受眾固定、賣點同質。基本已經進入了【聚焦懷舊人群→力求獲量精準、依賴買量→難出圈、難培育新用戶→聚焦懷舊人群】的固定循環。

考慮到,小游戲賽道也進入了買量時代。傳奇小游戲的入場,有望把頁游、APP的歷史,再重演一輪。只不過,小游戲更輕、ARPU更低、操作空間更大,這一進程預計會快速淘汰出清中小。

我們絲毫不懷疑買量大廠們能從中分得一大杯羹,但對傳奇小游戲,真可謂“現實很豐滿、未來很骨感”。蛋糕不小,難度也大。

傳奇的未來在哪?在小游戲+買量嗎?

你覺得呢?