記者|趙陽戈

華東重機(002685.SZ)2017年花了近30億元收購的資產,剛過業績承諾期就出現了業績變臉。最終華東重機打算整體打包轉讓,出手的價格現已不足8億元。對此,監管層及時下達問詢函。

在此背景下,資產原股東之一卻拋出了“橄欖枝”,表示有意回收。這葫蘆里賣的什么藥?

下調掛牌價至8億元以下

9月7日晚間,華東重機披露,公司擬通過在深圳聯合產權交易所公開掛牌轉讓的方式,出售持有的廣東潤星科技有限公司 (以下簡稱“潤星科技”)100%股權,其掛牌價格參考中瑞世聯資產評估集團有限公司出具的評估報告,標的資產評估值為人民幣9.37億元。掛牌起止日期預計為2023年9月8日至2023年9月21日。掛牌轉讓的相關信息,可在深圳聯合產權交易所網站進行查詢。

華東重機表示,公司將依據公開掛牌轉讓結果確定本次交易對方和交易價格,與交易對方簽署產權交易合同,并提請股東大會對公司本次轉讓資產及產權交易合同予以審議,產權交易合同需經股東大會審議批準后生效。

然而掛牌公示期很快過去,9月24日華東重機披露,公司收到深圳聯合產權交易所通知,在公開掛牌公示期(2023年9月8日至2023年9月21日)的十個工作日內,未能征集到符合條件的意向受讓方。經過第五屆董事會第六次會議審議,華東重機打算將掛牌價格在首次掛牌底價9.37億元的基礎上下調15%,即以7.97億元的價格重新公開掛牌轉讓潤星科技100%股權,除上述調整外,其余掛牌條件與首次掛牌條件保持一致。第二次掛牌起止日期預計為2023年9月25日至2023年10月12日。

這一次,華東重機還帶來一個消息,即公司5%以上股東周文元已告知公司其已持續關注潤星科技的掛牌進展,有意向在條件合適時參與收購潤星科技100%股權,但周文元目前尚未就上述事項與公司簽訂任何形式生效的法律協議。

資產常年虧損

據悉,潤星科技成立于2007年6月5日,注冊資本7500萬元,目前華東重機持有潤星科技100%股權。潤星科技的經營范圍:生產、維修、研發、銷售數控機械、智能機器人、工業自動化設備、數控機床、自動化控制系統、通用機械設備配件、日用口罩生產設備、醫用口罩生產設備;軟件設計;貨物或技術進出口(國家禁止或涉及行政審批的貨物和技術進出口除外)。

2021年、2022年、2023年上半年潤星科技的營業收入分別為5.95億元、4.75億元、1.23億元,凈利潤分別為-1.58億元、-1.4億元、-6702.73萬元。

實際上,潤星科技2020年也是虧損的,虧損額達到了2.36億元,2020年的營業收入為4.82億元。

截至2023年6月30日,上市公司存在為潤星科技及其子公司與金融機構之間的貸款、保理融資提供擔保的情形。上市公司在標的資產產權過戶日之前解除為該等融資借款所提供擔保。

截至2023年6月30日,潤星科技及其子公司對上市公司存在關聯應付款項。潤星科技或其子公司應在標的資產產權過戶日之前償還轉讓方借款本金及相應利息,利息金額應計算至標的公司及其子公司實際還款日。對于轉讓潤星科技,華東重機表示,交易完成后,公司將置出數控機床業務資產,專注于以集裝箱裝卸設備為主的高端裝備制造,同時,公司及時抓住光伏行業發展機遇,拓展光伏電池組件業務,進行業務結構轉型升級。

承諾期一過業績就變臉

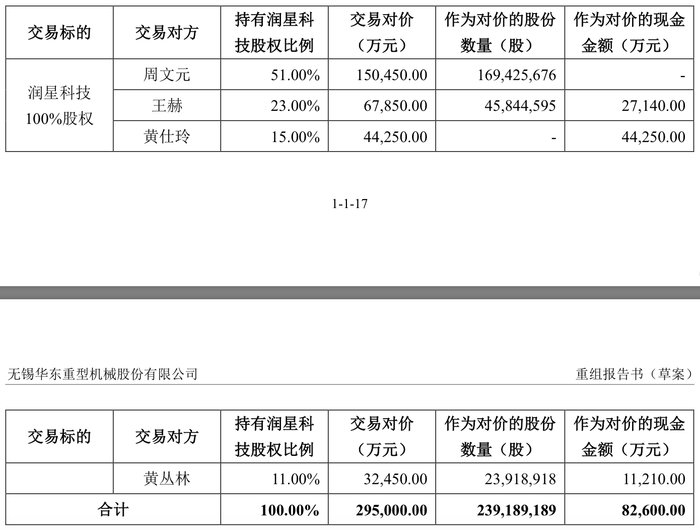

2017年8月30日,經過華東重機董事會及股東大會審議通過及中國證券監督管理委員會證監許可文核準,公司以發行股份及支付現金的形式購買潤星科技100%股權,非公開定向發行人民幣普通股(A股)23918.92萬股,每股發行價格人民幣8.88元,每股面值人民幣1元。發行股份及支付現金購買資產的交易價格最終確定為人民幣29.5億元,其中以發行股份作為支付的對價金額為人民幣21.24億元。增發后公司總股本由68944.29萬股增加至92863.20萬股。2017年11月15日,華東重機發行股份募集配套資金新增股份7905.86萬股,總股本由92863.20萬股增加至100769.06萬股。

需要指出的是,在當年收購時,華東重機對潤星科技寄予厚望,公司曾表示“交易完成后,上市公司將戰略性進入快速增長的中高端數控機床制造領域,獲取新業務增長點與利潤增長機會,優化自身高端裝備產品線與盈利結構,并分散原有業務的市場風險,進一步鞏固了上市公司在高端裝備制造領域的市場地位,有助于上市公司實現其‘高端化’、‘智能化’的戰略發展目標”。

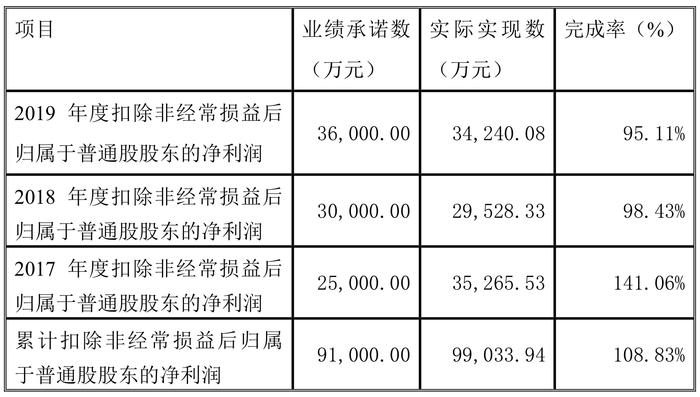

在收購時還伴有業績承諾,即相關方承諾潤星科技2017年度、2018年度和2019年度合并報表中扣除非經常性損益后歸屬母公司的凈利潤分別不低于2.5億元、3億元和3.6億元(三年累計金額為9.1億元)。從披露看,潤星科技2019年扣除非經常性損益后歸屬于普通股股東的凈利潤為3.424億元,完成率95.11%;2018年為2.95億元,完成率98.43%;2017年為3.53億元,完成率141.06%。

從數據看,雖說不是所有年份都100%完成,但未完成年份的完成率比較高,且總計也是超標完成的。沒想到,承諾期之后,潤星科技業績快速變臉,2020年、2021年、2022年、2023年上半年均為大幅虧損。

有關潤星科技的財務數據變化,實際上華東重機還收到過來自監管層的關注函、問詢函。

2020年1月20日,華東重機在披露《2020年度業績預告》后就收到關注函,監管層對潤星科技預計7億元至9億元的商譽減值準備提出疑問。

2022年5月12日的《年報問詢函》中,監管層提及潤星科技的業績變臉,要求公司回答重組業績承諾期滿后,潤星科技營業收入大幅下滑、凈利潤大幅虧損的原因。

2023年6月11日《年報問詢函》中,監管層再度提及潤星科技變臉一事,要求公司說明潤星科技公司近三年出現業績持續下滑的原因及合理性等。

2023年9月13日的《并購重組問詢函》,矛頭依然是潤星科技,監管層要求公司對其2017年至今業績變化的原因及合理性、業績真實性作出說明。

原實控人想回購?

值得注意的是,當年華東重機是從周文元、王赫、黃仕玲和黃叢林手中收購的潤星科技,4人當時持股比例分別為51%、23%、15%、11%。在交易之后,周文元持股華東重機1.69億股,王赫持股4584.46萬股,黃叢林持股2391.89萬股,黃仕玲只拿了現金,周文元的持股比例一度達到了18.24%。后續在募集了配套資金后,周文元的持股比例下降到16.81%。再后來周文元的持股有增有減,截至2023年6月末,其持股比例為13.26%,為華東重機第一大股東。

所以上述持股5%以上股東周文元有意考慮潤星科技的轉讓,實為“回收”。目前周文元也是潤星科技的法定代表人。

華東重機目前控股股東為華東集團,實際控制人為翁耀根 、 翁杰 、 孟正華,三者合計持股13.02%。

耐人尋味的是,華東重機曾披露《2021年度非公開發行A股股票預案》,擬向第一大股東周文元定向增發不超過3億股,實施完成后將導致公司實際控制人由翁耀根、孟正華和翁杰變更為周文元。但最終此事告吹。如今,周文元欲回收潤星科技,又會以怎樣的價格入手呢?