文|新經濟e線

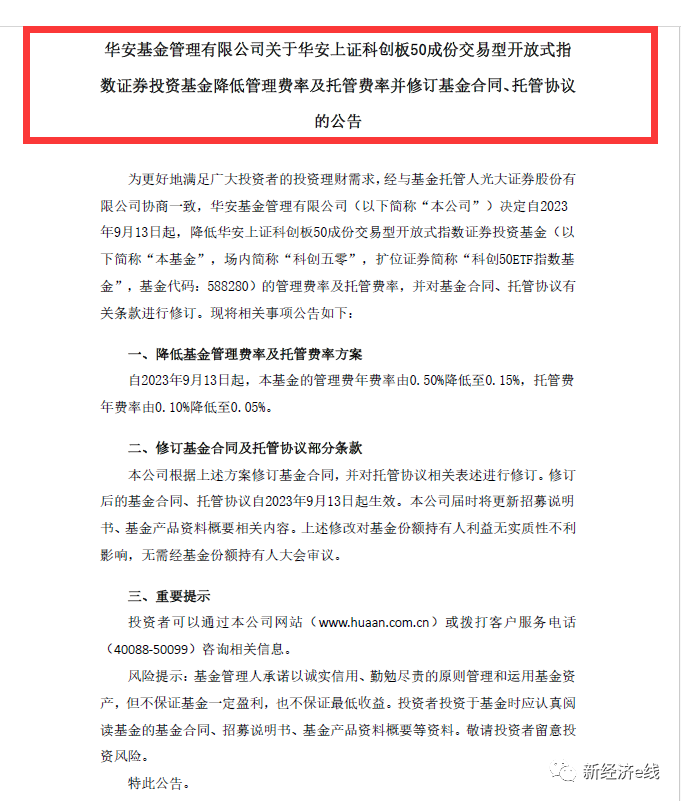

新經濟e線獲悉,9月13日,華安基金發布關于華安上證科創板50成份交易型開放式指數證券投資基金降低管理費率及托管費率并修訂基金合同、托管協議的公告稱,為更好地滿足廣大投資者的投資理財需求,經與基金托管人光大證券協商一致,公司決定自2023年9月13日起,降低華安上證科創板50ETF的管理費率及托管費率,并對基金合同、托管協議有關條款進行修訂。

自2023年9月13日起,華安上證科創板50ETF的管理費年費率由0.50%降低至0.15%,托管費年費率由0.10%降低至0.05%。也就是說,調降后其管理費年費率直降了70%。在現有10只科創板50ETF產品中(含兩只增強策略ETF在內),這一費率水平已是同類最低,這也創下了非貨幣ETF費率降幅新紀錄。

來源:基金公告

今年7月,證監會發布公募基金費率改革工作安排,包括堅持以固定費率產品為主,推出更多浮動費率產品;降低主動權益類基金費率水平等內容。據不完全統計,目前已有超過100家公募宣布參與降費,產品多為主動權益類基金。

此前,易方達、工銀瑞信基金相繼于9月5日和9月9日發布公告,分別調低易方達上證科創板50ETF及其聯接基金、工銀瑞信上證科創板50ETF及其聯接基金的管理費和托管費。其中,易方達上證科創板50ETF及聯接基金的管理費年費率由0.5%調低至0.4%,降幅為20%;工銀瑞信上證科創板50ETF及其聯接基金的管理費年費率由0.5%調低至0.3%,降幅為40%。

業內認為,隨著ETF市場逐步擴容、基金費率改革蔓延到ETF產品,ETF市場競爭或將進一步加劇。

科創50指數打響第一槍

新經濟e線注意到,在今年9月的這波非貨幣ETF降費潮中,科創50指數打響了第一槍。究其原因,就規模增速和交易活躍度等指標來看,科創板50ETF產品今年來表現都十分突出。一般而言,投資者選擇ETF產品都會傾向于流動性高、規模較大的產品。因此,在保證流動性的基礎上,費率更低的產品顯然更具有吸引力。

從科創板50指數產品規模變化情況來看,自指數發布以來的規模接連邁上新的臺階。Wind統計表明,截至9月15日,全部科創板50指數產品合計規模已增加至1645.54億元,較2022年年末的1000.32億元,凈增645.22億元,環比增速高達64.5%。其在全部指數基金中的規模占比也從2022年年末的3.7%大幅提升至5.26%。

公開資料表明,上證科創板50成份指數由上交所科創板中市值大、流動性好的50只證券組成,反映最具市場代表性的一批科創企業的整體表現。該指數發布日期為2020年7月23日,指數運行時間至今僅三年多一點。該指數發布當年的規模合計約288.82億元,次年便大幅增加到578.58億元,規模占比也從發布當年的1.54%提升至次年的2.43%。

截至今年二季度末,在規模排名前十的ETF產品中,華夏科創50ETF規模達671.92億元,一舉超過華夏50ETF和南方500ETF兩大龍頭寬基標的,排名全市場第二。二級市場上,盡管自2023年4月中下旬以來科創50指數持續下行,但科創50ETF仍不斷受到資金追捧,呈現“越跌越買”的態勢。

2023年4月20日至2023年9月5日科創50指數跌幅達20.11%。2023年4月20日華夏科創50ETF份額為414.88億份,2023年9月5日份額更是首次突破千億,創歷史新高,相比4 月20 日增長了1.41倍。截至9月15日,華夏科創50ETF最新份額稍有回落至990.43億份,基金資產凈值約921.70億元。較去年年末的508.26億元,凈增413.44億元,年內規模增速高達81.34%。

對此,有市場人士認為,科創50指數的波動及彈性更高,對應ETF產品以個人投資者為主,多被定位為博取科創板上漲行情收益的交易工具。如華夏科創50ETF 2022年末個人持有人占比達67.37%。到今年中期,其個人投資者持有占總份額比環有所下降至63.99%,環比回落3.38%,但仍占據主導。

據新經濟e線了解,回溯歷史,科創50指數在2022年7月、10月及2023年3月先后出現三次獨立反彈行情;今年3月反彈過后,科創50指數大幅回調,市場資金贖回科創50ETF,轉而申購游戲ETF、科創芯片ETF等行情表現亮眼的TMT板塊相關標的;5月TMT板塊行情調整,資金再度回流至科創50ETF,單月凈申購額超百億元。

截至9月15日,在現有10只科創50ETF產品中,費率最高的為鵬華上證科創板50成份增強策略ETF,其管理費年費率為1%。華夏上證科創板50ETF、華泰柏瑞上證科創板50ETF、廣發上證科創板50ETF、南方上證科創板50成份ETF、南方上證科創板50成份增強策略ETF等5只產品的管理費年費率均為0.5%。除了華安基金、易方達基金以及工銀瑞信基金以外,國聯安上證科創板50ETF的管理費年費率也處于相對低位,為0.3%。

但從規模效應來看,現有8只ETF產品兩極分化顯現。目前華夏上證科創板50ETF超過900億元,一家獨大;易方達上證科創板50ETF居其次,其最新規模錄得285.74億元。而工銀上證科創板50ETF則以79.47億元的規模位居第三位。相比之下,規模最小的華安上證科創板50ETF僅2億元出頭。

ETF市場競爭愈演愈烈

值得關注的是,當前各家基金公司愈發重視被動指數業務的發展,隨著頭部基金管理人相繼出手加入ETF降費潮,ETF市場競爭也將愈演愈烈。與此同時,對基金公司而言,基金降費將對基金管理人收入形成直接沖擊,亦將進一步加劇行業競爭。

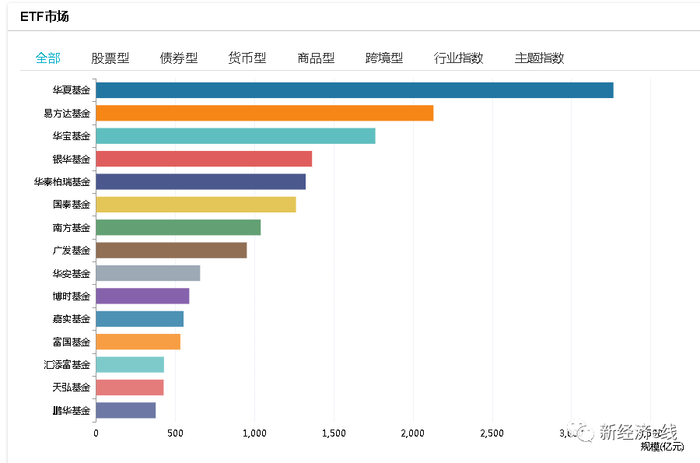

來源:Wind

當前,我國ETF工具越來越豐富,規模也正迅速提升。根據Wind數據,截至2023年6月末,滬深兩市已成立ETF數量達到806只,市場規模達到1.84萬億元。其中,A股股票型ETF規模達到1.24萬億元,數量達到610只,包含寬基、行業&主題、策略和風格四大類。此外,還包括滬深港股票型、海外股票型、債券型、商品型以及貨幣型,品類已較為豐富。

在頭部ETF管理人中,易方達基金今年上半年新發ETF產品數量最多,包括4只行業主題產品、1只港股產品和1只指增產品,合計募資34.01億元;匯添富、南方、招商三家管理人各發行5只ETF產品,集中在行業主題、SmartBeta、美股ETF、指增ETF等細分產品方向;華泰柏瑞、廣發、華夏、國泰等四家機構新發ETF產品數量較少,均不超過2只。

此外,就ETF管理人競爭格局而言,非貨ETF前十大機構管理規模合計1.22萬億元,市場份額合計占比高達78.3%,已出現較為明顯的集中度提升趨勢。具體到基金公司,華夏、易方達兩家龍頭基金公司領先優勢不斷擴大,2023年上半年ETF管理規模分別增長了432.00億元和356.51億元,增至3254.28億元和2103.00億元,市占率分別達20.8%和13.5%;華泰柏瑞、國泰、南方三家基金公司排名其后,管理規模均超過1000億元;廣發、華安、華寶、博時、嘉實、富國六家基金公司管理規模均超500億元,分列第6至第11位。

業內認為,被動投資是先發優勢和規模經濟性非常明顯的商業模式,需要及早布局、搶占市場。不過,盡管ETF行業已形成頭部集中的市場格局,前二十大基金公司幾乎占有了全部的市場份額,但不同公司之間的排名競爭依舊十分激烈,除華夏、易方達兩家公司龍頭地位牢固外,其余二三梯隊公司行業排名時有變動。前十大ETF管理人中,國泰基金和華安基金上半年規模分別增長271.14億元和117.17億元,排名升至行業第4和第7。

同樣,美國市場的經驗也表明,從投資工具的選擇來看,美國被動產品占比正在不斷提升。對于美國個人投資者而言,投資于指數可以更低的成本取得全市場基金前70%左右的收益,是性價比更高的選擇。從2012年到2021年的十年間,美國權益類指數型共同基金和ETF產品共吸引了2.2萬億美元的資金凈流入,這其中指數型ETF表現尤為出眾,其資金凈流入量是同期權益類指數共同基金流入量的3倍。不僅如此,ETF的高速發展也推動了美國基金費率的不斷下行。

Wind統計還顯示,截至2023年9月15日,在國內前十大ETF管理人中,華夏基金旗下股票ETF年內新增份額突破千億份,高達1073.59億份,規模增長624.17億元。緊隨其后的易方達基金年內新增股票ETF份額800.96億份,對應新增規模482.08億元。與此同時,今年來股票ETF份額增長超過200億份的還有華泰柏瑞基金、華寶基金、國泰基金和廣發基金,而年內股票ETF新增規模超過百億元的管理人亦包括華泰柏瑞基金、國泰基金和國聯安基金等另外三家。

業內預計,在ETF費率價格戰中,規模更大的龍頭產品更有規模優勢,資金將繼續向龍頭產品聚集,市場集中度或將進一步提高。

*微信號:netfin888