界面新聞記者 | 牛其昌

“再融資新規”之下,經歷了上交所三輪頗具針對性的問詢之后,勝華新材(603026.SH)不得不“砍掉”合計年產50萬噸電解液項目,定增規模也從最初的45億元進一步縮減至19.9億元。

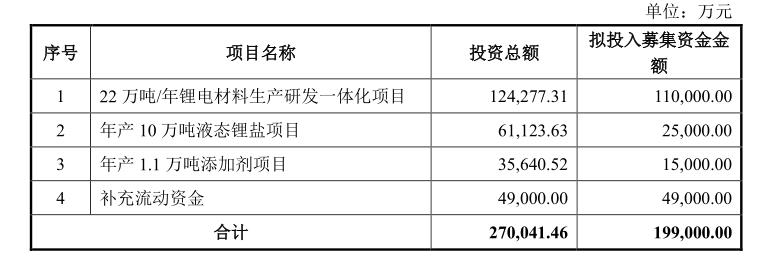

9月9日,勝華新材發布《2022年度向特定對象行A股股票預案(三次修訂稿)》,擬將本次非公開發行募集資金總額由不超36億元調整至不超19.9億元,調整后的募投項目較之前減少了“年產30萬噸電解液項目(東營)”、“年產20萬噸電解液項目(武漢)”兩大項目。

值得一提的是,就在勝華新材決定“砍掉”電解液項目之前,上交所曾三次就其定增事項下發問詢函,問題均直指“電解液項目”,要求其說明“大幅新增電解液產能的必要性、緊迫性、合理性”,并說明“是否符合募集資金投向主業要求”等。

公開資料顯示,勝華新材原名石大勝華,原是中國石油大學(華東)旗下校企,2015年登陸上交所上市,實控人系青島西海岸新區國有資產管理局,持股比例為23.31%。

值得一提的是,作為一家以化工業務起家的校企,勝華新材近年來逐漸向新能源領域轉型,如今已是全球最大的鋰電池溶劑供應商,是全球唯一能夠同時提供鋰離子電池電解液溶劑、溶質、添加劑產品的全產業鏈公司。

不過,作為上游溶劑的龍頭,勝華新材正式布局下游電解液卻起步較晚。今年2月,公司東營基地30萬噸電解液才順利投產并成功交付第一批產品。在此背景下,勝華新材決定進一步加碼電解液產能。

界面新聞注意到,勝華新材此次定增計劃還要追溯到2022年,期間經歷可謂一波三折。

2022年7月,尚未更名的“石大勝華”拋出一份定增方案,擬定增募集不超過45億元,用于包括年產50萬噸電解液在內的七大項目。

其中,年產30萬噸電解液項目(東營)、年產20萬噸電解液項目(武漢)投資總額分別為16億元、12.24億元,擬投入募集資金分別為8億元、6億元,建設工期分別為15個月、18個月,投資回收期分別為7.86年、4.64 年(含建設期)。

在勝華新材看來,盡管未來存在過剩風險,但新能源行業仍大有可為。

勝華新材表示,未來多年新能源汽車行業仍會處于高速發展階段,鋰電池行業的發展將帶動上游原材料需求不斷擴大,為本項目的實施和產能消化提供了有力保障”。此外,該項目主要原料可依托公司旗下現有裝置,碳酸酯類、液態鋰鹽等均通過管道供應到本項目裝置,其它原輔材料市場供應充足,可以滿足項目需求。

對于此次定增,勝華新材表示,募投項目“均圍繞公司主營業務展開,是公司現有產品的拓展和延伸”,有利于鞏固和擴大行業影響力,提升盈利能力。

有意思的是,由于彼時公司控制權歸屬未定,這份定增議案一度遭到“自家”2名董事和1名監事聯合反對,問題直指電解液募投項目。

投出反對票的董事張金樓、陳偉以及監事于相金,均系國資股東代表,三人一致認為募投項目的可行性論證不足,可能對公司業務發展產生不利影響。“特別是電解液相關2個募投項目的可行性分析存在欠缺,公司短時間內同時開展全部7個募投項目的運營能力和承載能力不足,需要進一步論證”。

三人還指出,募投項目的選擇具有極大的隨意性,可能損害上市公司及其他投資者的利益。本次非公開發行涉及的7個募投項目中,年產3萬噸硅基負極材料項目尚未取得發改部門審批備案;4個募投項目未取得用地報批手續;全部7個募投項目均未取得環保、安全、節能等相關批復文件。

2023年2月15日,隨著青島國資“入主”塵埃落定,勝華新材45億元定增事項得以重啟。定增預案(修訂稿)在募投項目及投資總額不變的情況下,更新了公司控股股東、實際控制人的相關說明。

3月31日,上交所針對上述定增下發問詢函,質疑電解液募投項目的必要性和緊迫性。

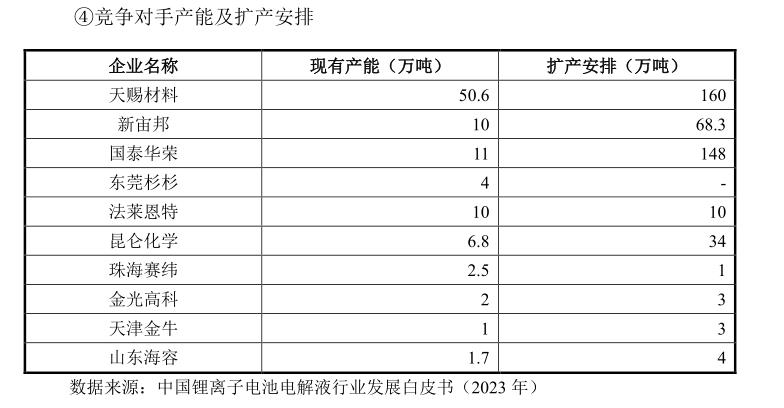

當下電解液市場競爭激烈,頭部企業不斷擴充產能繼續提升市場占有率。據百川盈孚統計分析,預計到2024年,我國電解液產能將提升至430萬噸/年,但市場需求預計只有200萬噸。

對此,上交所要求勝華新材按不同募投項目產品列示現有及規劃產能情況,結合細分市場行業發展情況、市場競爭格局、空間及成熟度、競爭對手產能及擴產安排、意向客戶或訂單、自產耗用量等情況,進一步說明本次大幅新增產能的合理性、緊迫性及產能消化措施。

6月6日,勝華新材在回復問詢函稱,鋰電池產業鏈行業迅速發展,帶動電解液需求持續上升,市場空間廣闊。在電池廠商和同行通過擴產和縱向一體化發展的背景下,必須大幅新增電解液產能以順應行業趨勢。

“募投項目所在地電解液需求旺盛,包括寧德時代、比亞迪、欣旺達等多家鋰電池公司均在募投項目實施地區布局設廠,均為公司的潛在目標客戶,產能消化有保障。”

不過,勝華新材坦言,由于公司年產30萬噸電解液項目(東營)近期剛進入試生產階段,因此公司與相關客戶暫未開始大量簽訂供貨合同或框架協議。

6月21日,上交所發出第二輪審核問詢函,問題再次聚焦電解液募投項目。

根據上交所要求,勝華新材須說明規劃新增電解液產能規模的確定依據,結合電解液市場的供給與需求情況、公司目前在電解液領域的生產情況及拓展階段,再次說明公司擬使用本次募集資金及自有資金大幅新增電解液產能的必要性、緊迫性、合理性,并定量分析后續產能消化措施及可行性。

此外,上交所還要求其結合公司現有業務及產品情況,說明本次募投項目中的濕電子化學品、硅基負極材料、電解液及配套原材料與公司現有產品在技術來源、原材料構成、應用領域、客戶群體等方面是否存在緊密關聯,本次募集資金是否投向主業。

在二輪問詢下,勝華新材于7月14日發布定增預案(二次修訂稿),直接將“年產5萬噸濕電子化學品項目”和“年產3萬噸硅基負極材料項目”兩大與半導體新業務相關的募投項目取消,但仍保留電解液募投項目。

8月31日,上交所就電解液募投項目“再三追問”。

在第三輪審核問詢函中,上交所要求勝華新材繼續結合電解液生產的具體生產環節以及與現有產品生產環節的差異、具體技術掌握情況、電解液產品研發或試生產進展情況、電解液客戶的接洽或拓展情況等,說明“電解液相關募投項目是否存在重大不確定性風險,是否符合募集資金投向主業要求”。

面對上交所“再三追問”,勝華新材最終“妥協”,在定增預案(三次修訂稿)中將合計年產50萬噸、募投金額合計14億元的電解液項目一次性“砍掉”。

值得一提的是,在三輪“靈魂拷問”中,上交所除了針對電解液項目提出質疑外,還均發出“募集資金是否投向主業”的疑問。

界面新聞注意到,證監會近日出臺的再融資新規明確,“嚴格要求上市公司募集資金應當投向主營業務,嚴限多元化投資”。

政信投資集團首席經濟學家、資深證券金融專家何曉宇對界面新聞表示,再融資新規在定價機制、融資規模、時間間隔、公司資質等諸多方面提出了更加嚴格的要求,其中,“投向主業”這一要求,強調上市公司應將募集資金投向主營業務,減少非理性融資和資本運作,具有一定積極意義。

“需要注意防止定增市場的一些亂象,例如一些企業誤判產業周期和市場狀況,募投項目也可能變成‘負資產’等。因此,上市公司需做好相應監管,特別是要適應以信息披露真實性為核心的注冊制。”何曉宇表示。

從二級市場來看,自2022年7月14日發布定增計劃以來(彼時股價145.50元/股),勝華新材的股價便“一瀉千里”,截至9月11日收盤時報50.09元/股,累計跌幅接近66%(前復權)。該股價距離2021年9月創下的346.35元/股高點,也已跌去85%,市值蒸發超600億元。